《投资最重要的事》读书心得

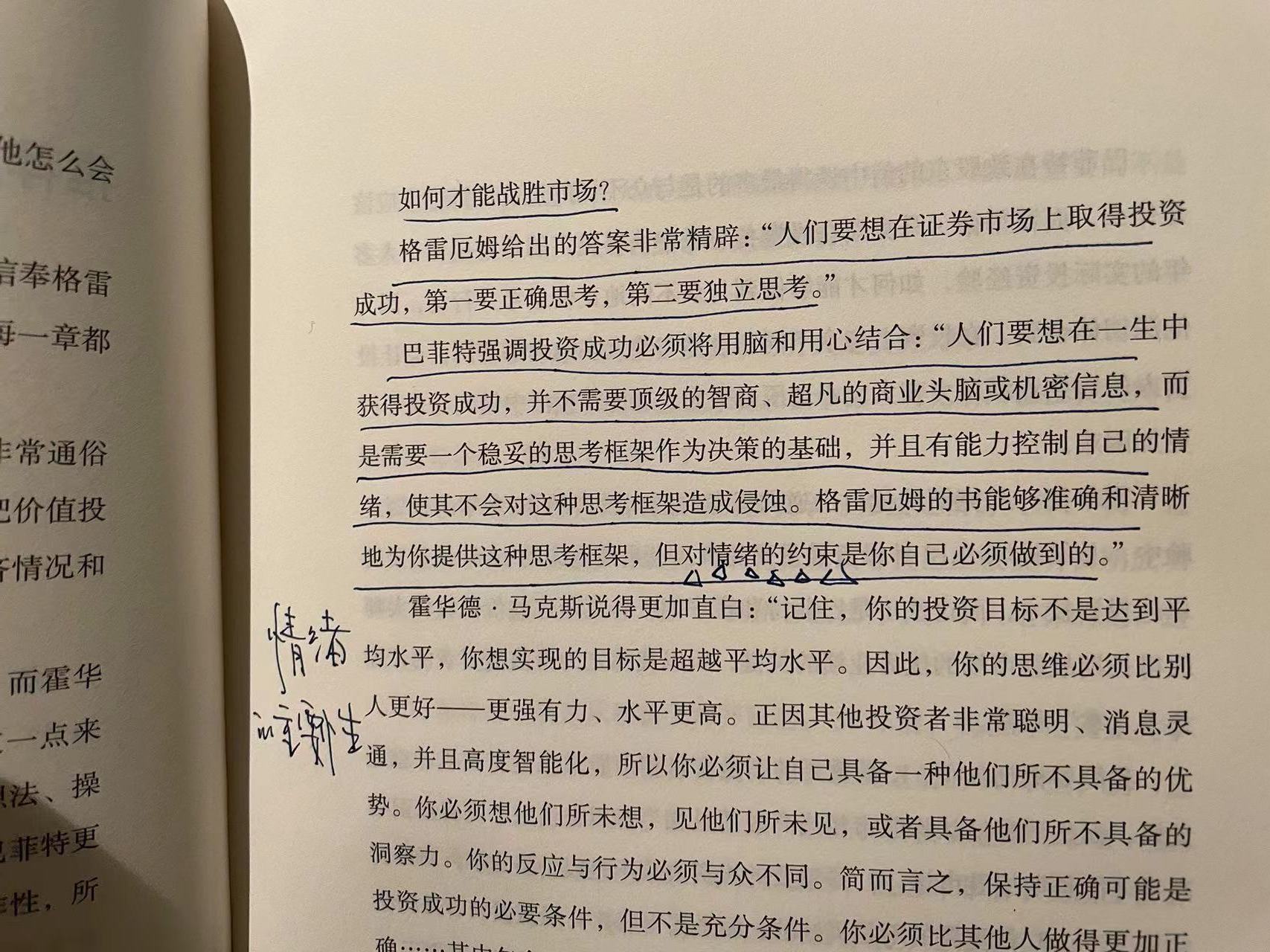

如何才能战胜市场?

- 稳妥的思考框架。

原则,方法论。

- 情绪控制

必须自己做到。压力应对。

面对未来的时机选择,风险管理。

巴菲特:价值投资,在别人恐惧时贪婪,在别人贪婪时恐惧。

降龙十八掌

投资需要平衡很多基本问题,面面俱到,又有机统一。

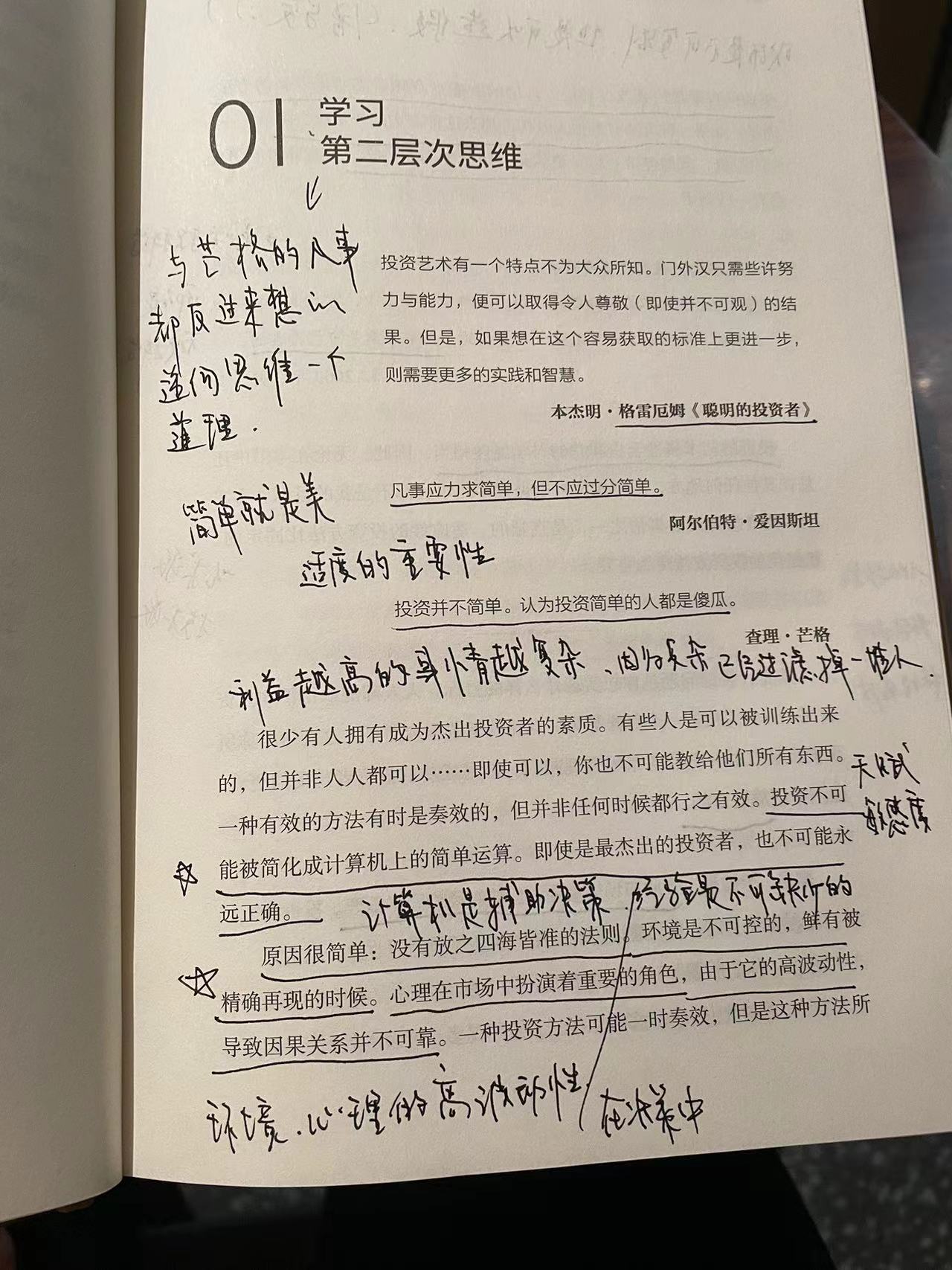

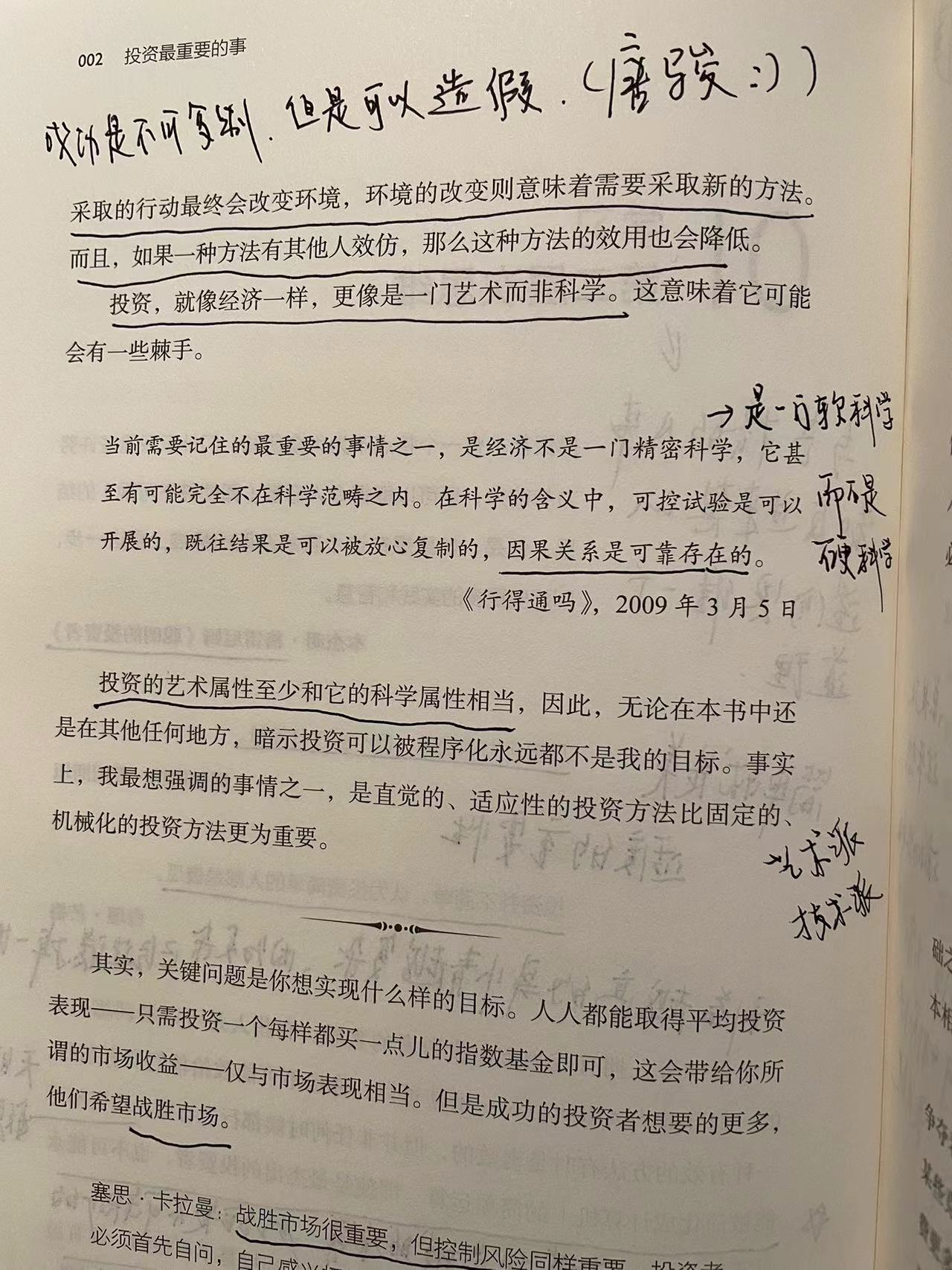

学习第二层次思维

- 环境的不可控+人心里的波动

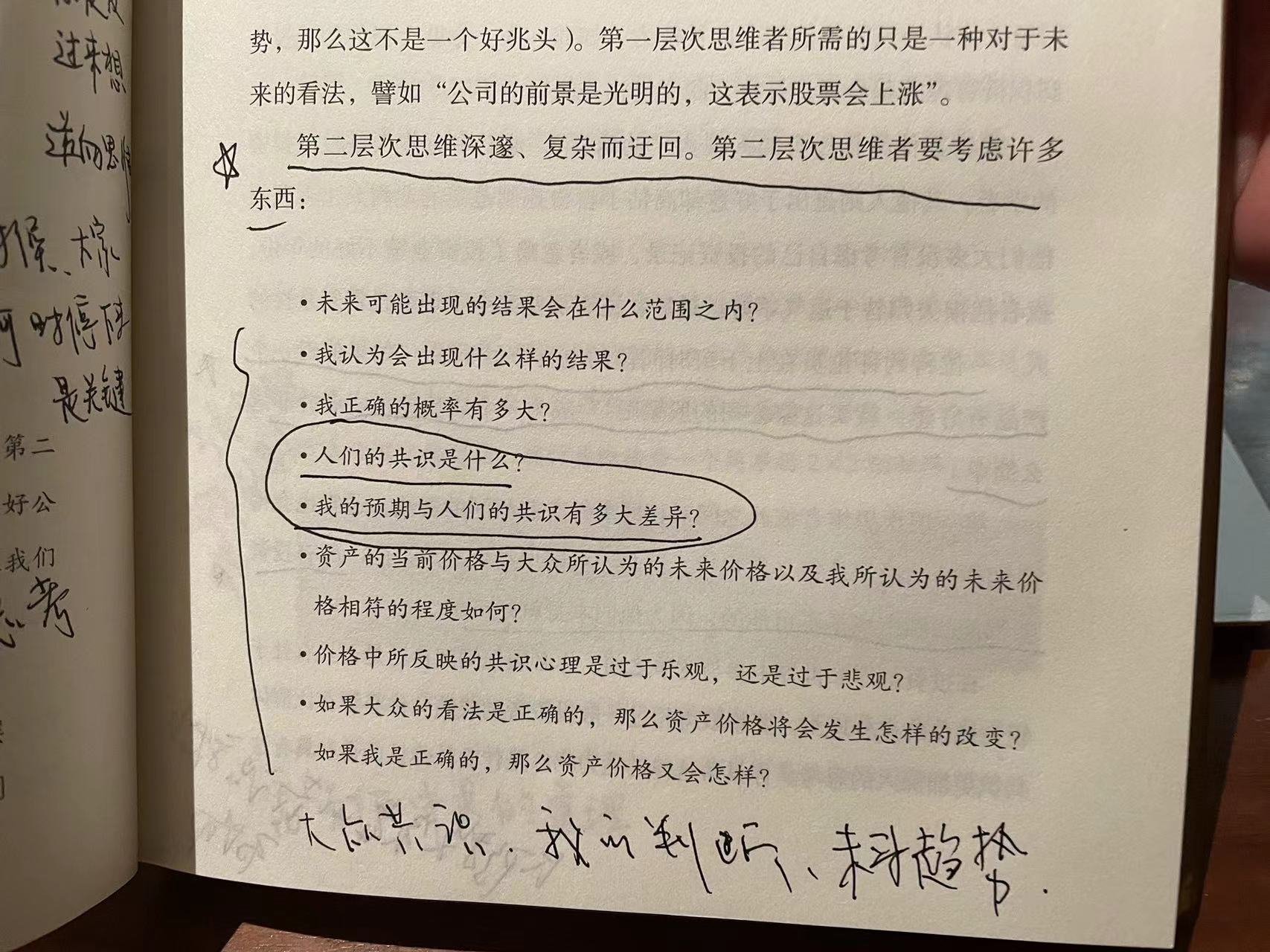

- 第二层次思维

在大众思维的基础上进行思考,反过来想。

- 第二层思维需要考虑的东西

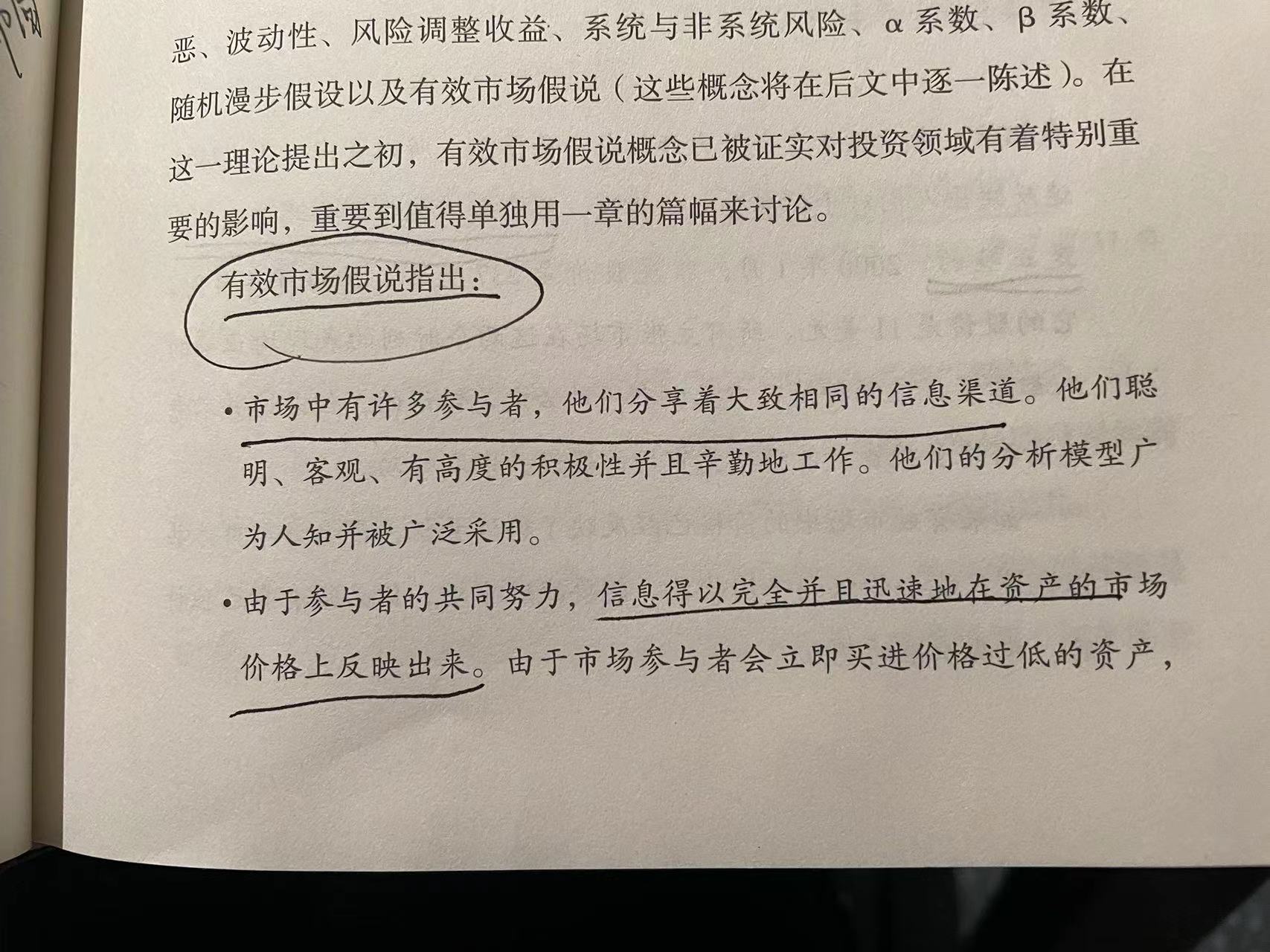

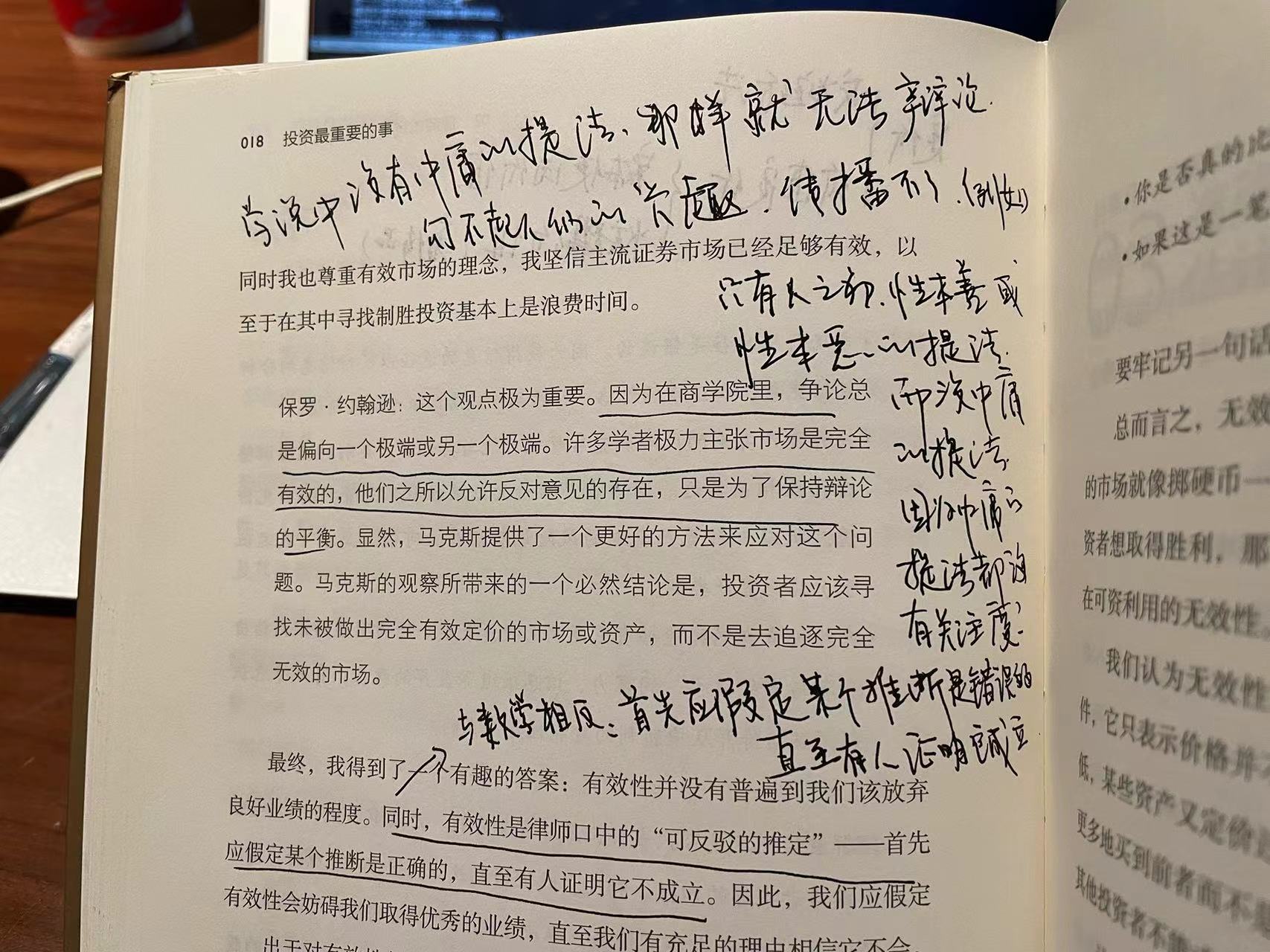

理解市场有效性及局限性

超过别人,要么有信息优势,要么有分析优势。

市场的局限性,无效性。

准确估计价值

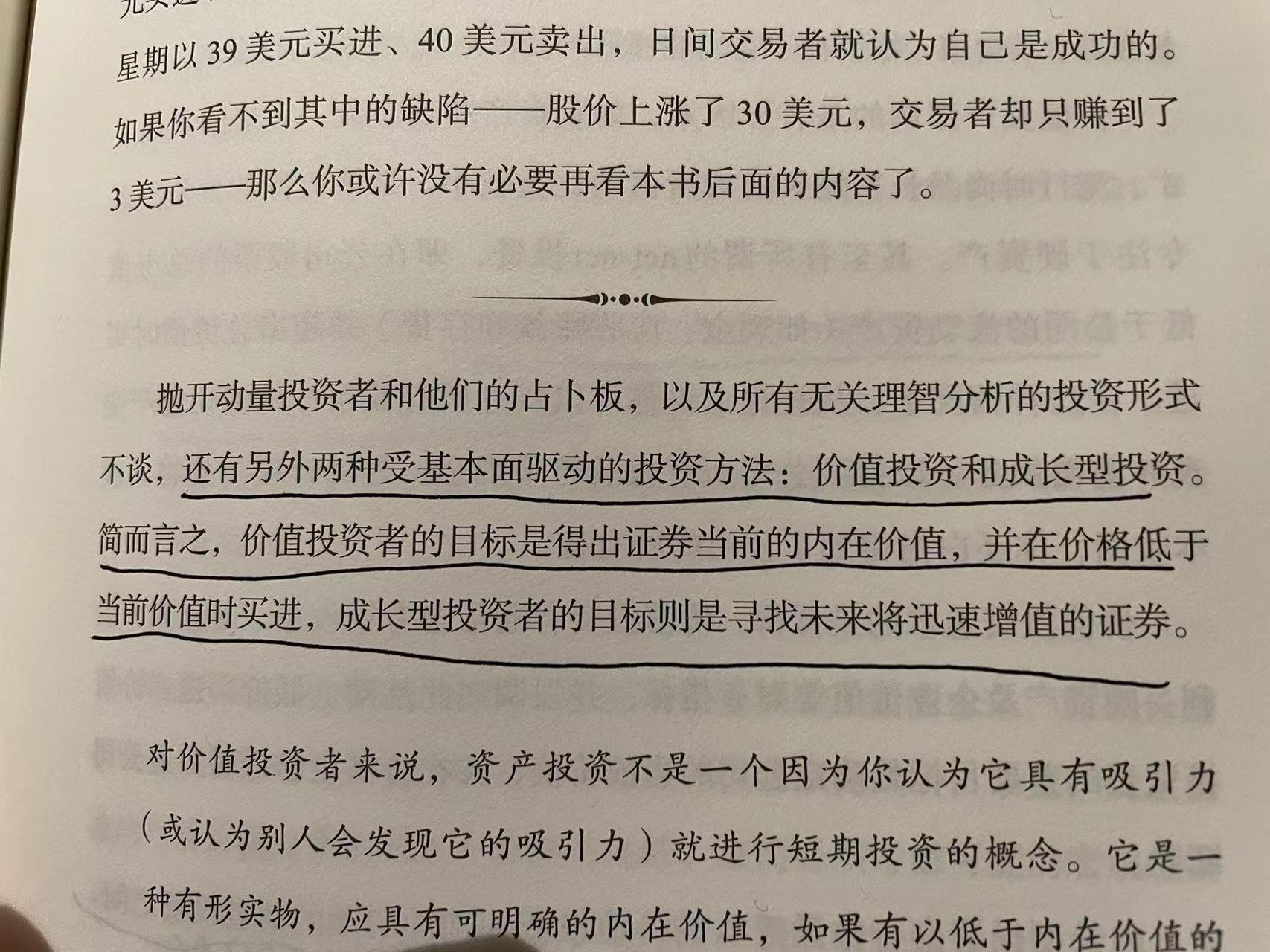

两种投资方法

基本面分析的两种方法:价值投资和成长型投资。

成长型投资介于枯燥乏味的价值投资和冲动刺激的动量投资之间。

成长型投资关注未来,而价值投资强调当前,但不可避免的要面对未来。

在投资领域中,正确并不等于正确性能够被立即证实。(长期思维,意志力,独立思考等)

巴菲特:只有当潮水退出的时候,你才会发现谁在裸泳。

关键是要是正确的,而这只有上帝知道。

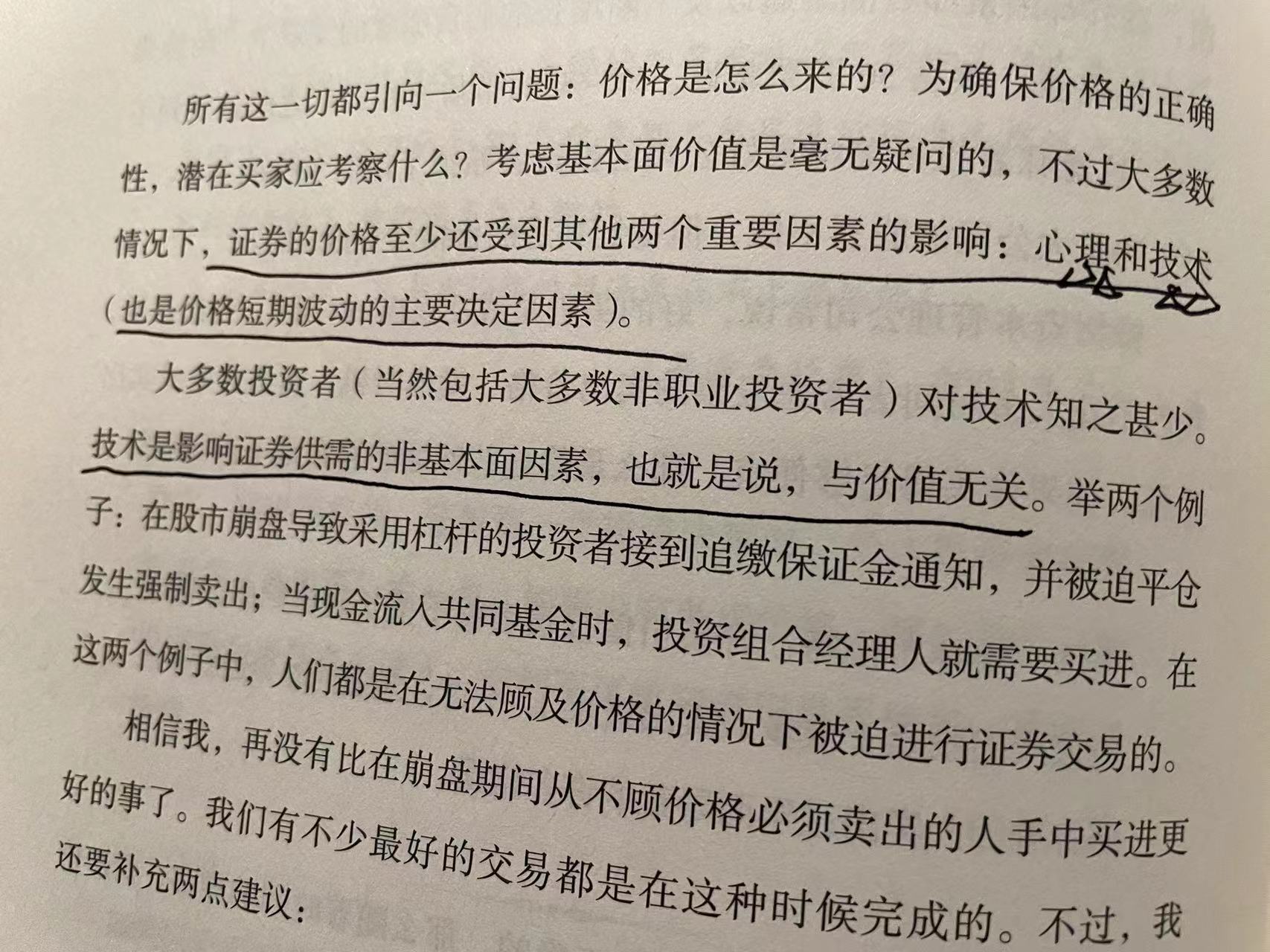

价格与价值的关系

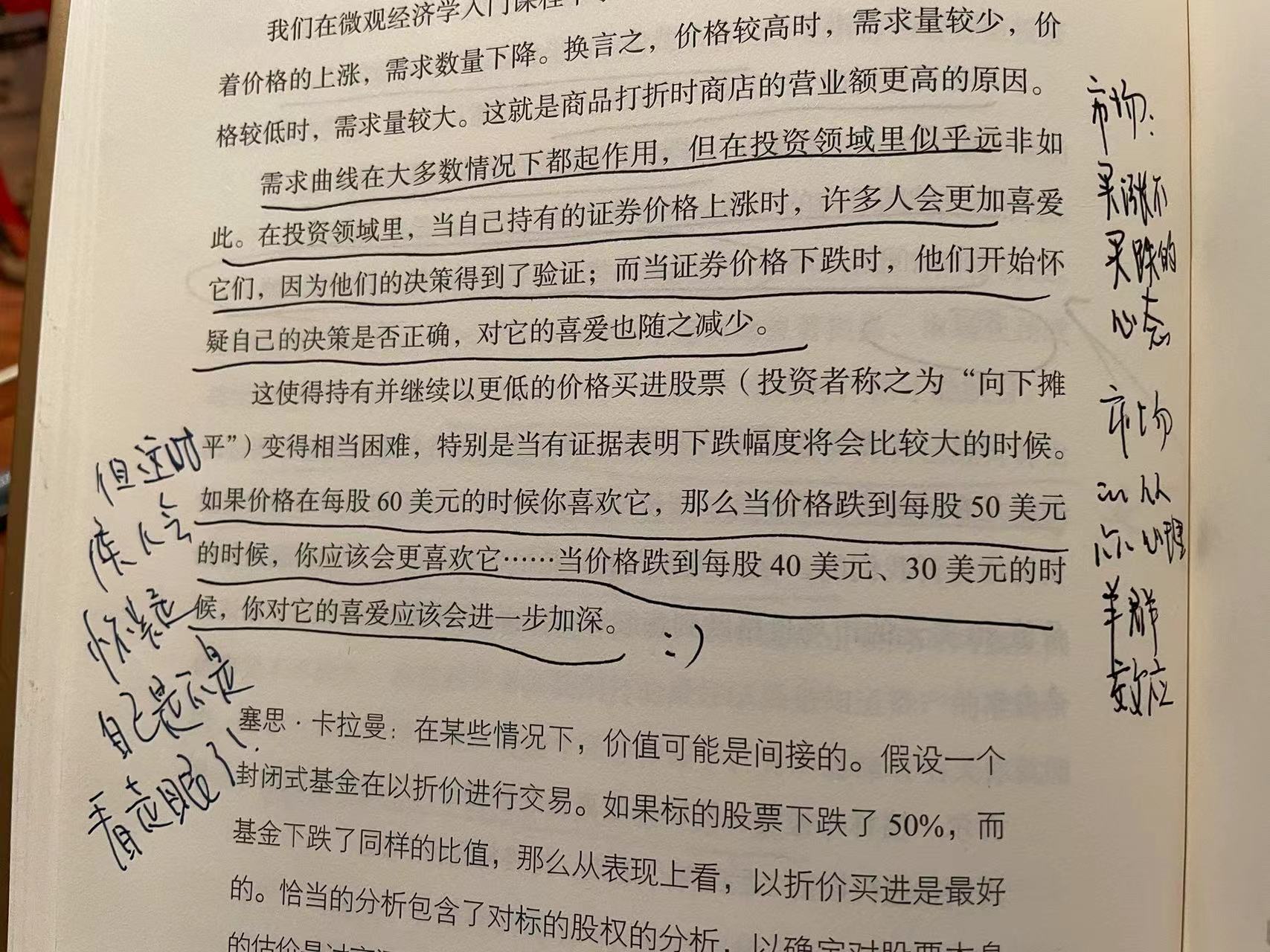

心理因素对价格的影响

低于价值买进并非万无一失,但它是我们最好的机会。

风险管理

理解风险、识别风险、控制风险;

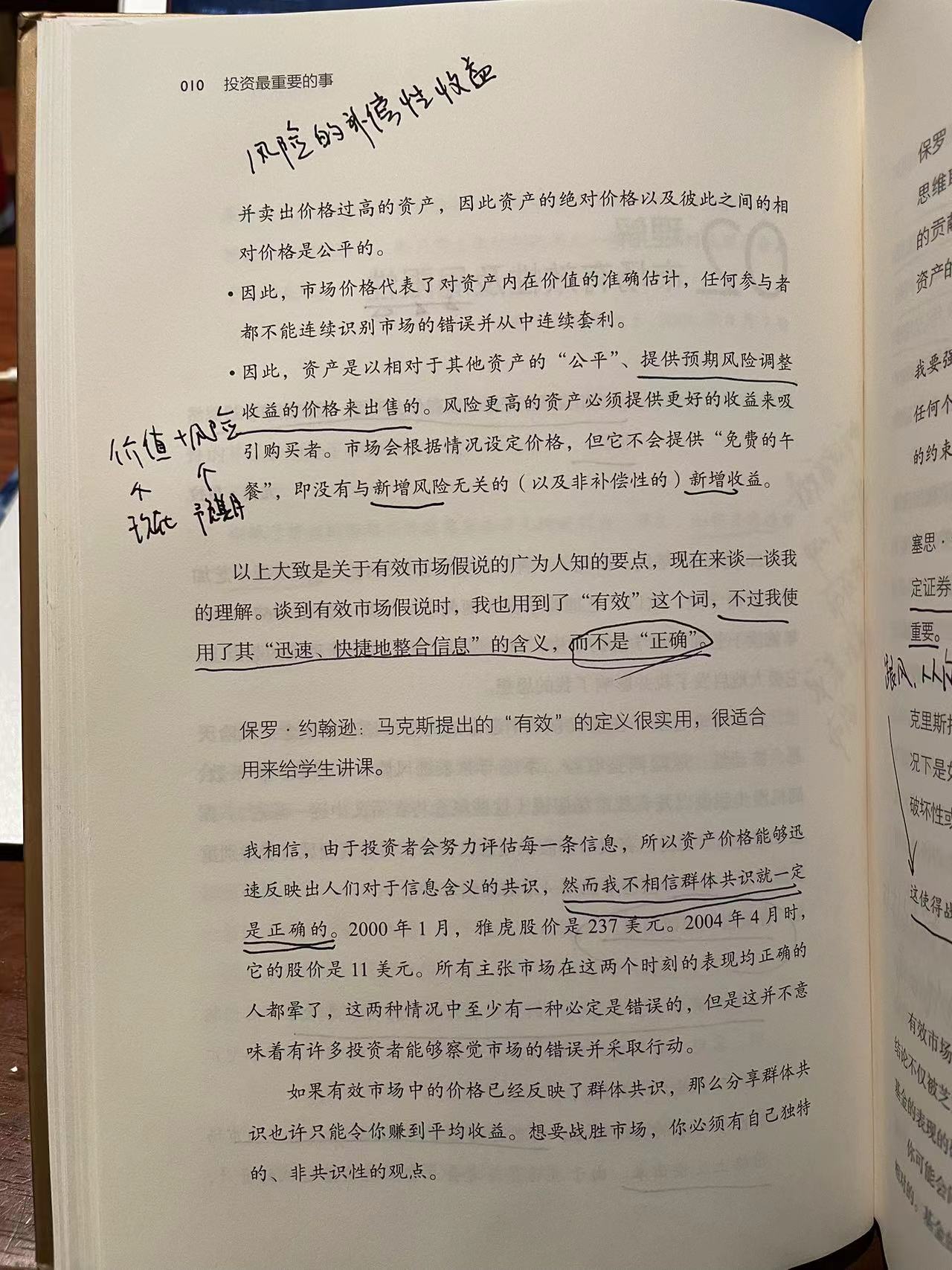

理解风险

投资只关乎一件事:应对未来。

没有人能确切的预知未来,所以风险是不可避免的。因此,应对风险是投资中一个必不可少的要素。

收益和风险是硬币的两面。

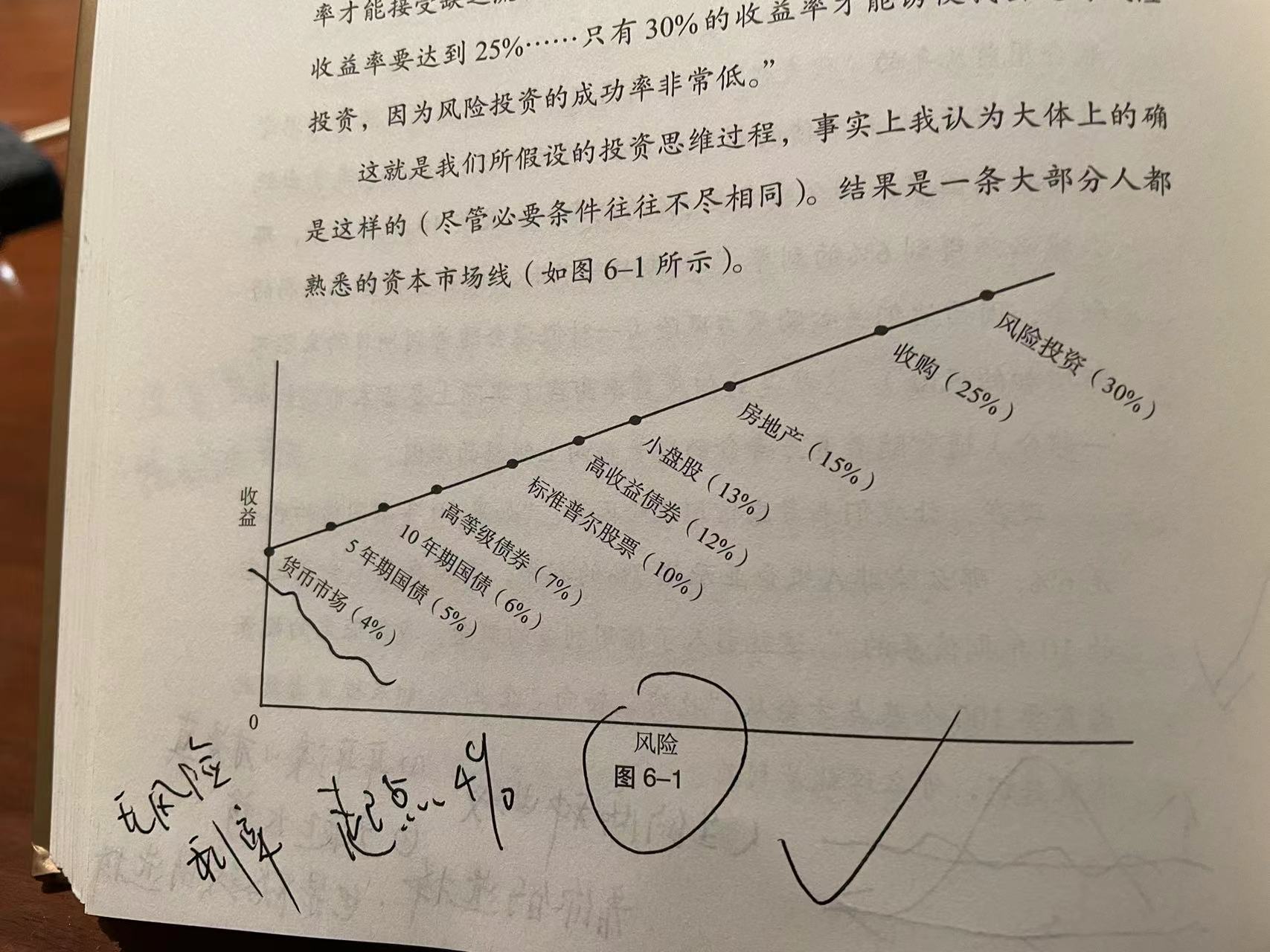

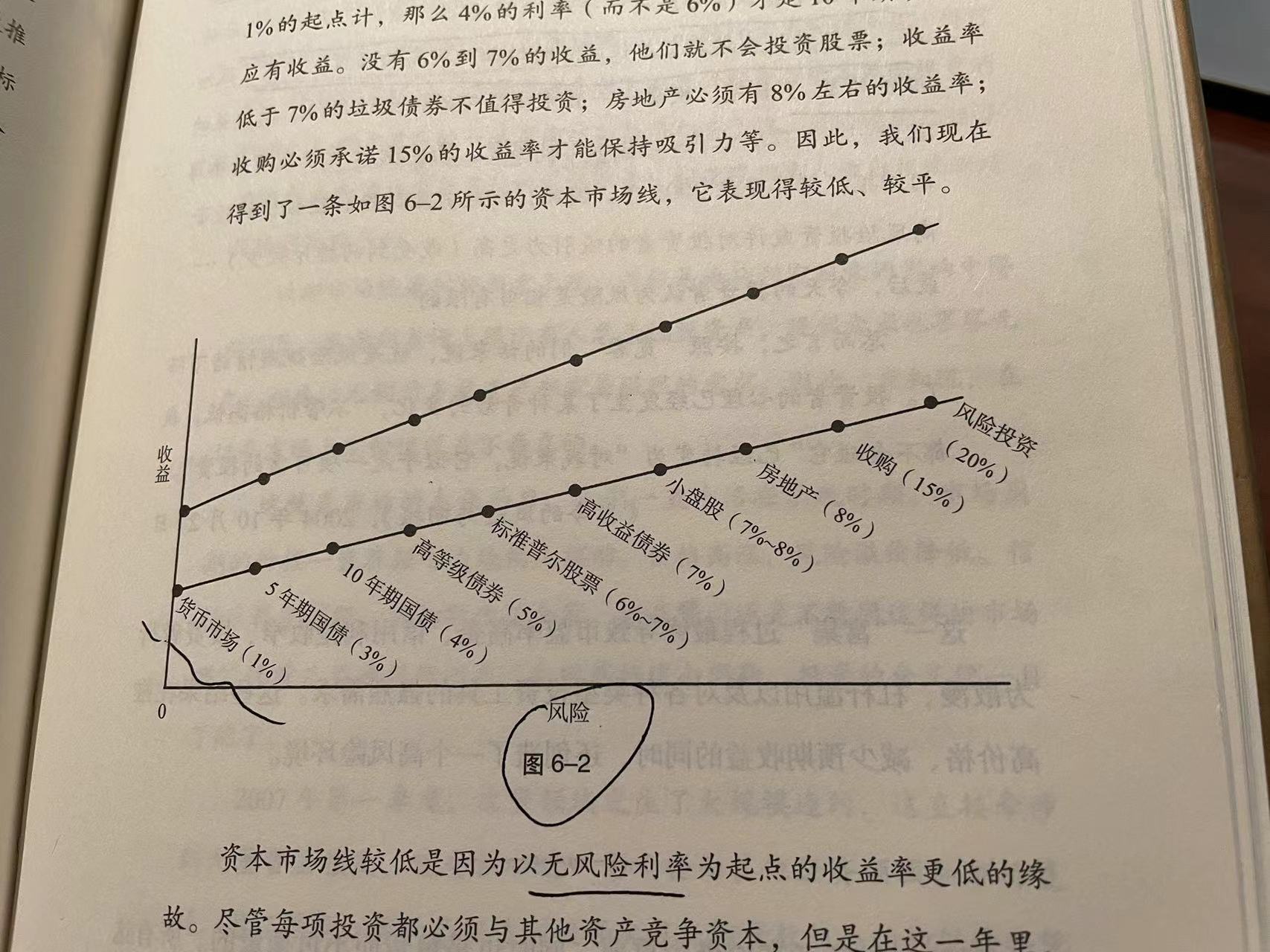

风险补偿:为了吸引投资,风险更高的投资必须提供更好的收益前景、更高的预期收益。

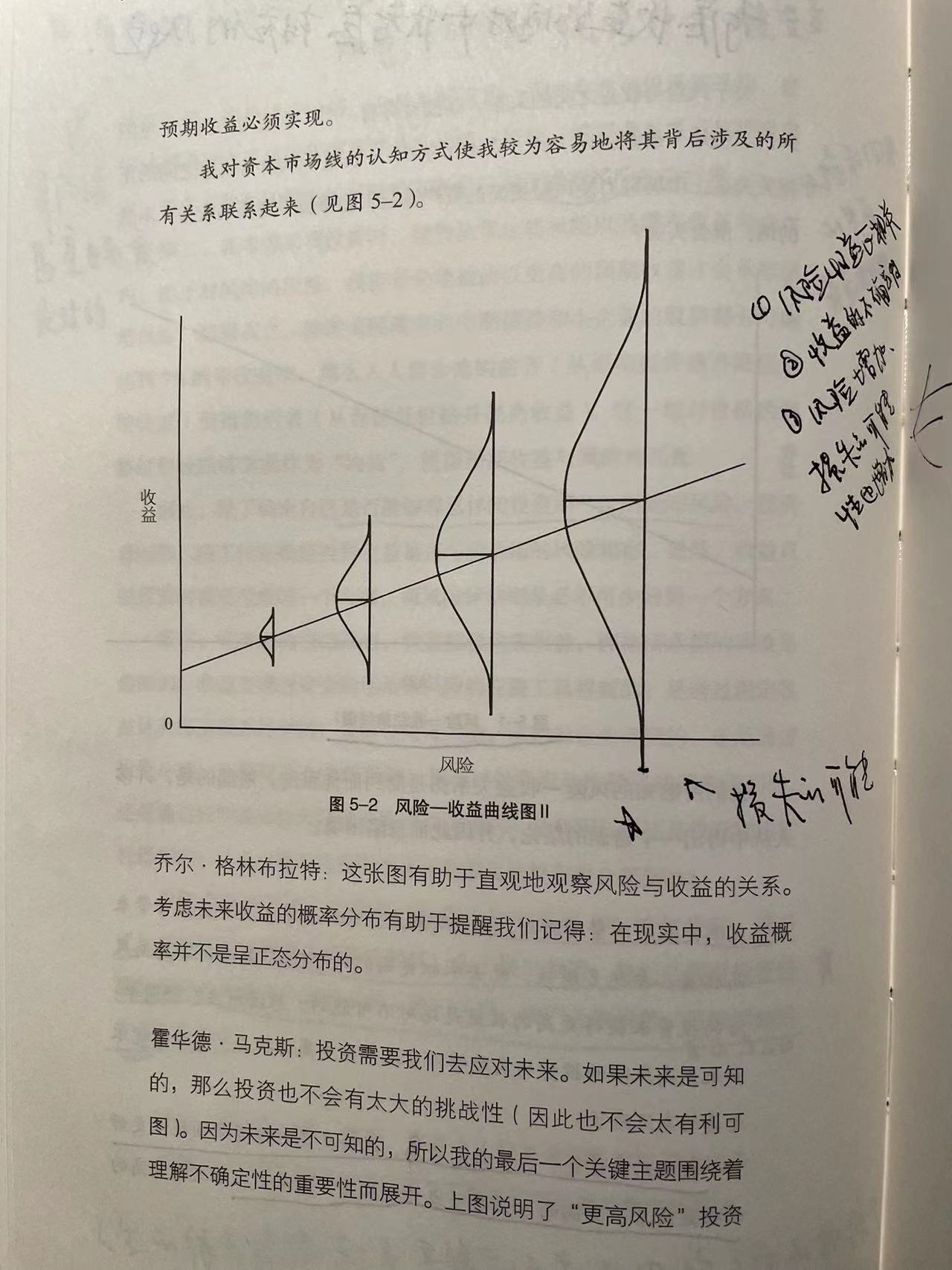

风险收益曲线:

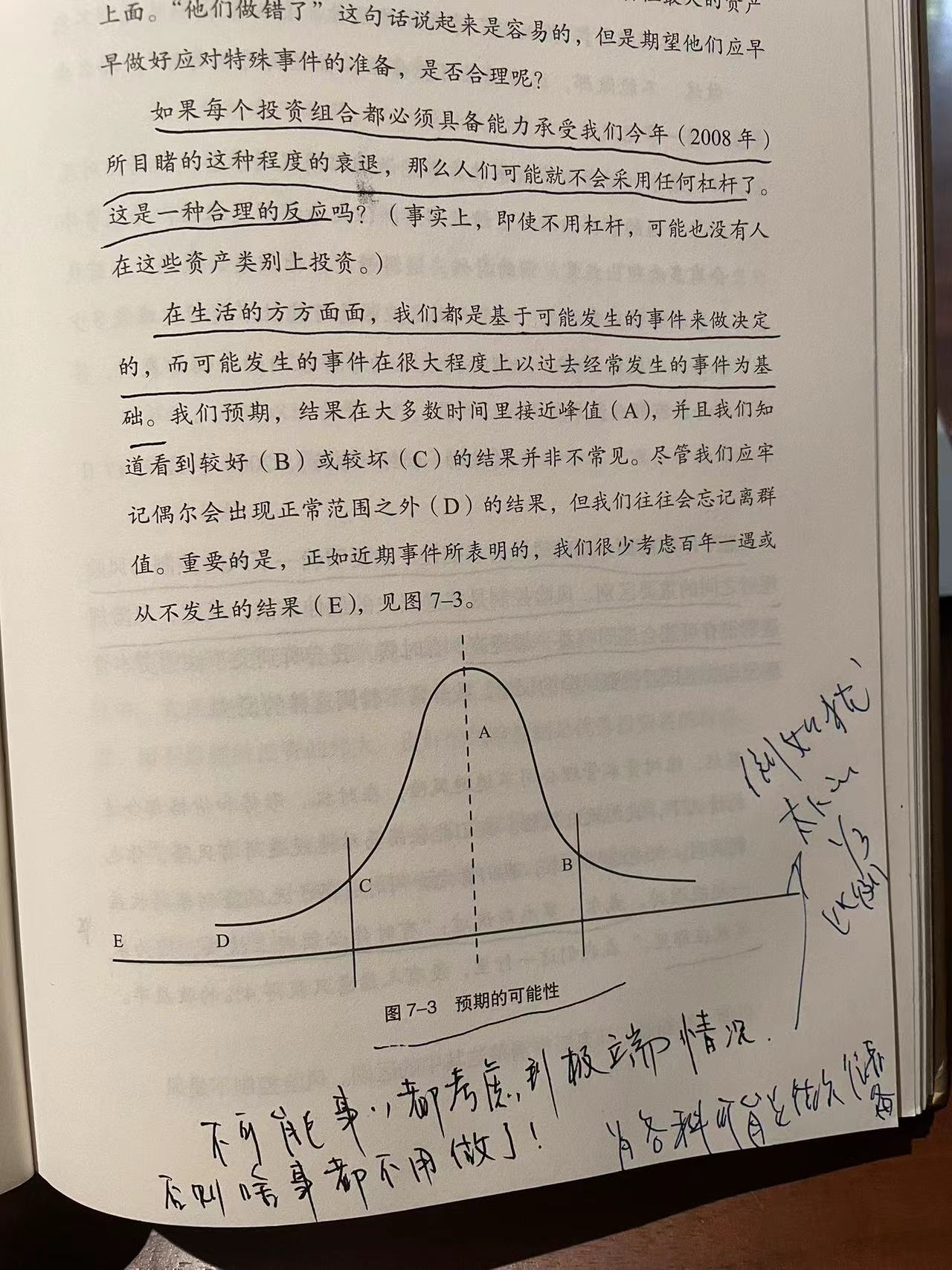

在考虑投资组合时要牢记,极低概率事件会影响到你的大部分投资。

未来有很多种可能,而结果却只有一个。期望值的管理。

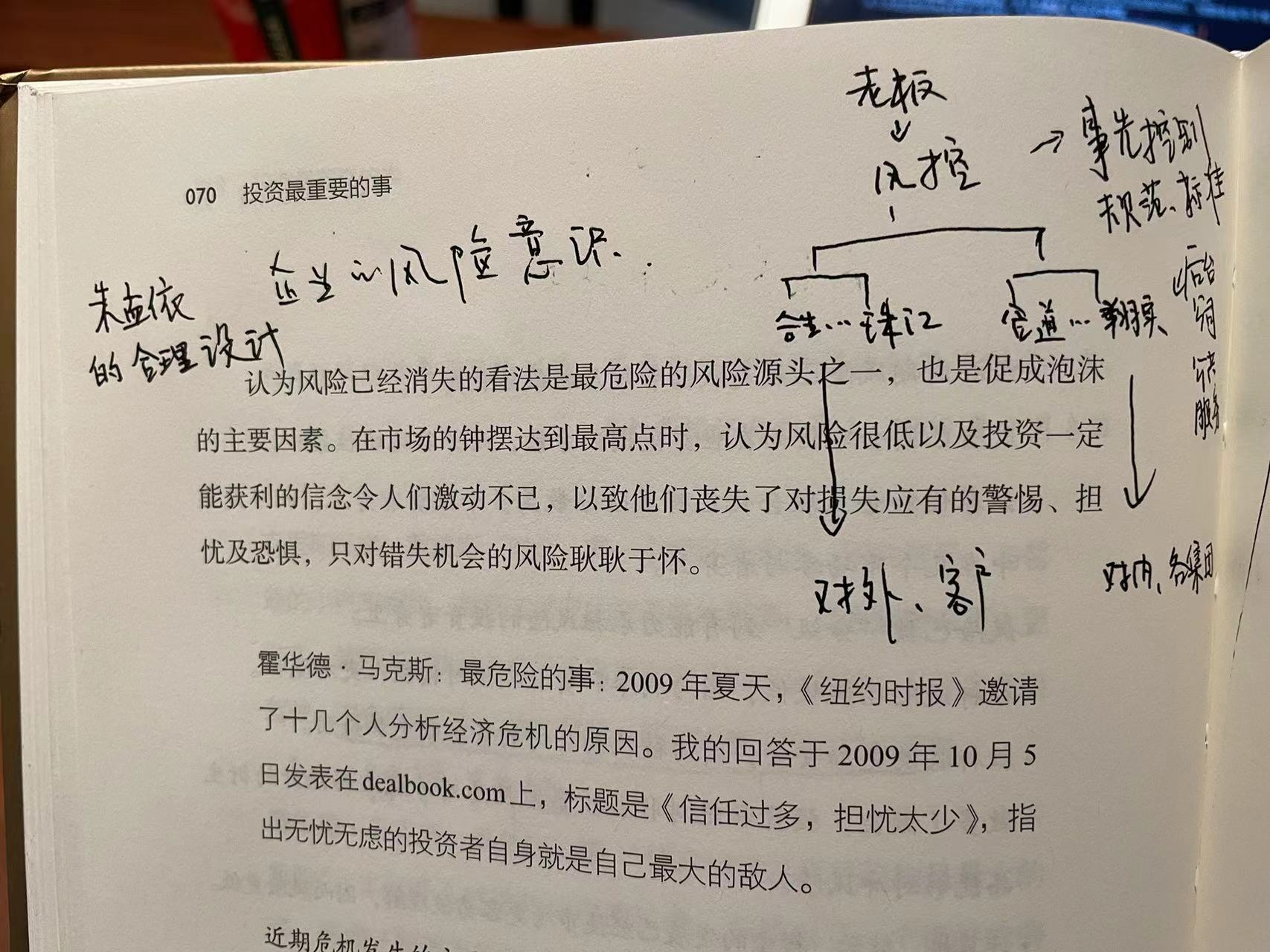

识别风险

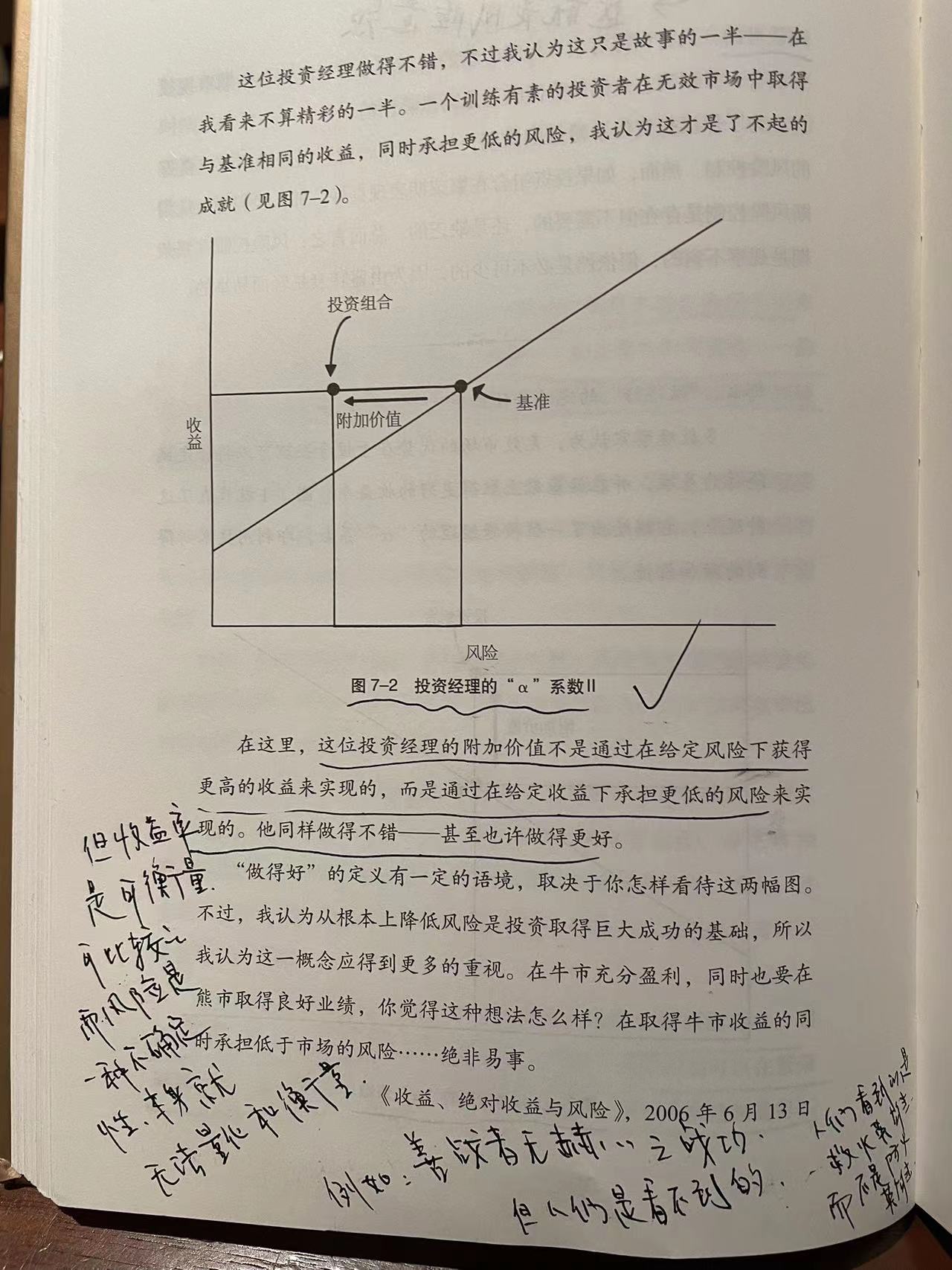

杰出的投资者需要创造收益和控制风险并重。

风险意味着即将发生的结果的不确定性,以及不利结果发生事损失的不确定性。

普通相信没有风险本身就是最大的风险,因为至于投资者适当规避风险时,预期收益中才会包含风险溢价。

无忧无虑才是真正最危险的事。生于忧患死于安乐的道理。

关于风险控制的神话是很少成真的,风险是不能消除的,只能被转移和分散。

企业也一样。

上两图的曲线斜率代表了风险的溢价量。

控制风险

有时,你必须爬上枝头,因为果实就在那。

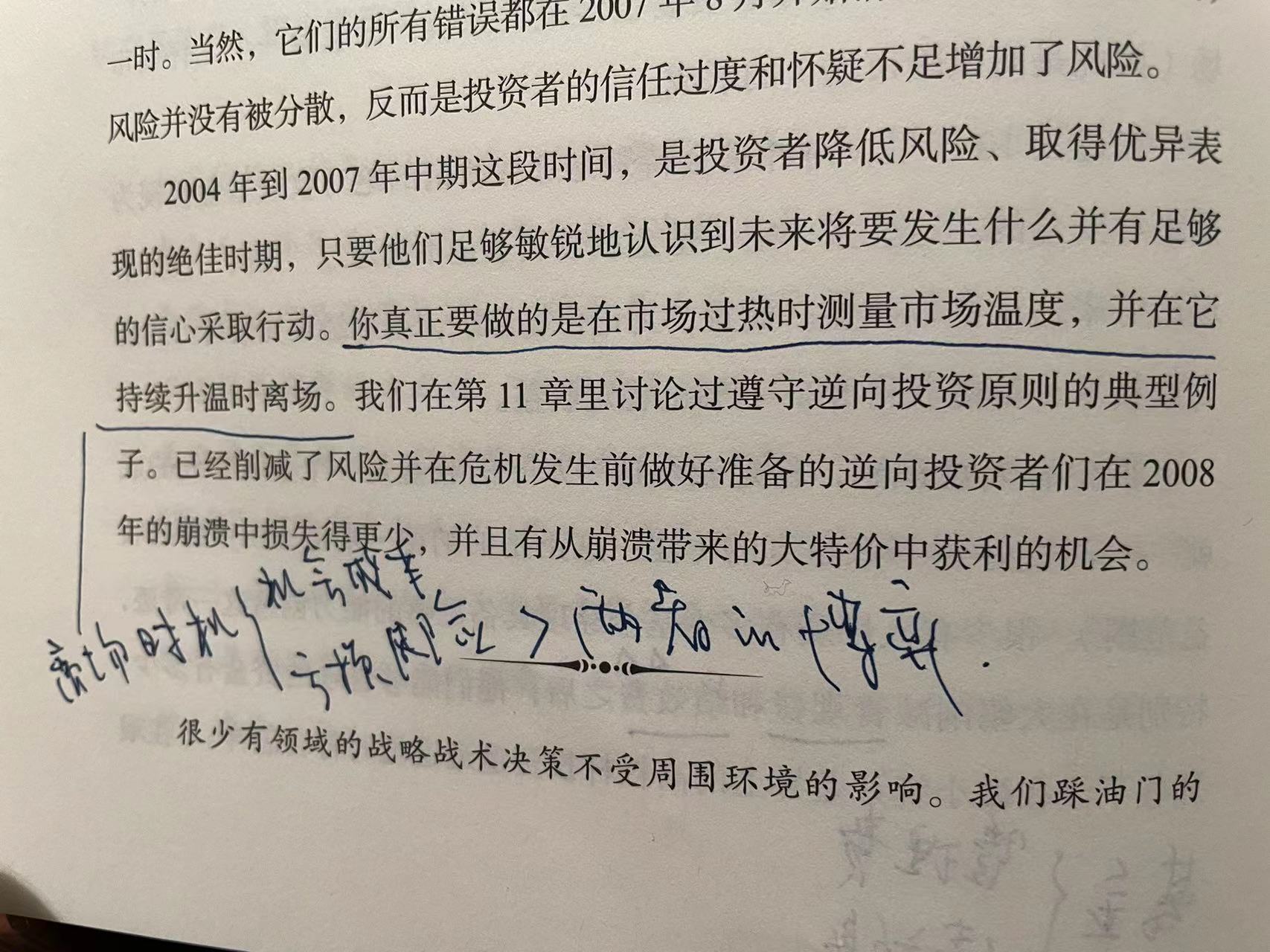

关注周期

万物皆有周期,周期永远胜在最后。

你不能预测,但可以准备。

信贷周期,周期具有自我修正能力,而信贷周期是驱动经济周期波动的因素之一。

钟摆意识

学者们认为投资者对待风险态度是一成不变的,但实际上它的波动非常大。

亏损的风险和错失机会的风险。

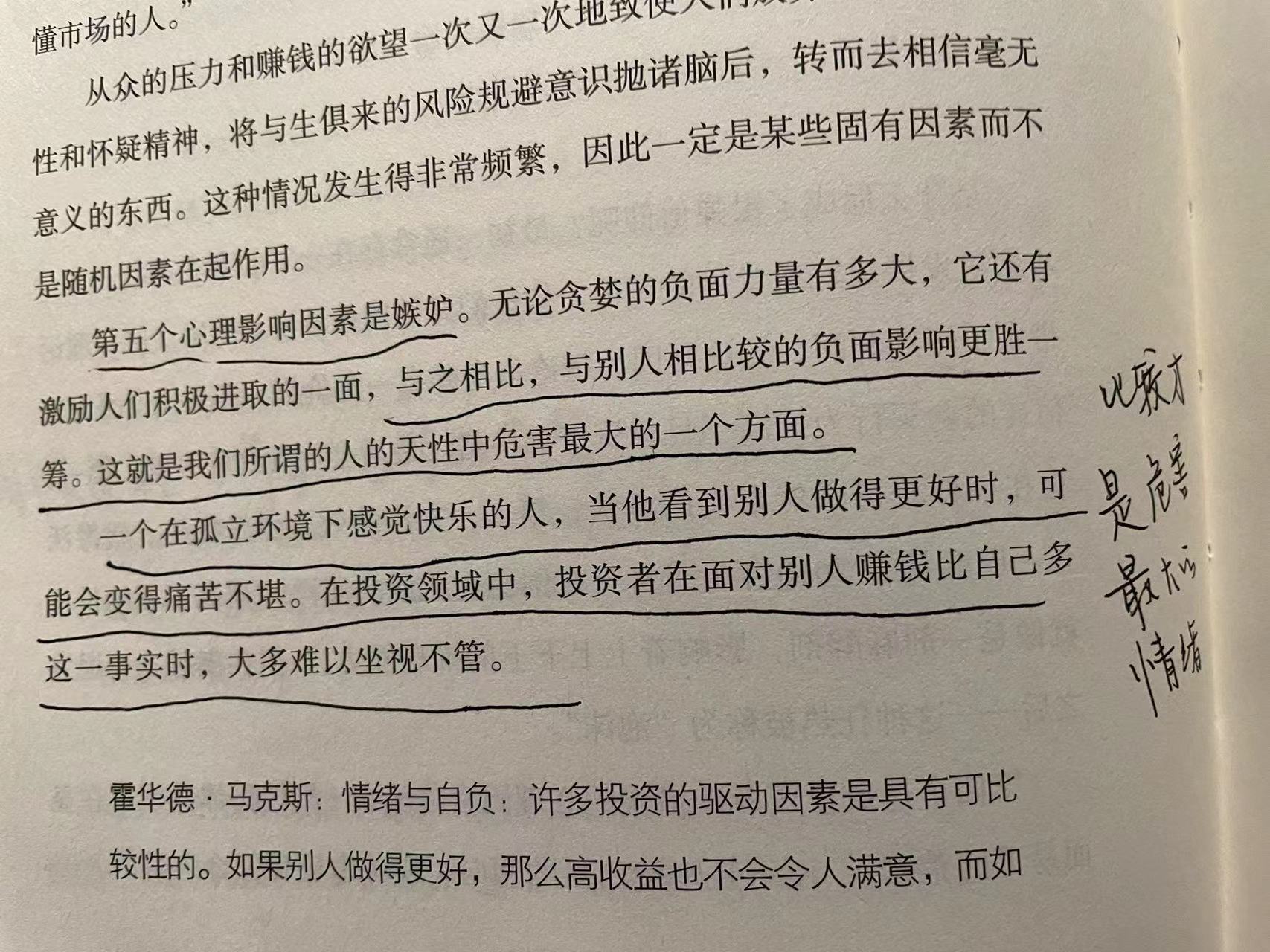

抵御消极影响

人性的弱点

博傻:参与+选择时机及时退出。 关键是退出的时机太难选择了,掺杂了太多的人性弱点。

比较心理,将自己与他人进行过多比较是一种侵蚀意志的过程,虽然这是天性使然,而且,这会给你施加过多的压力。

理性者有可能屈服于情感的破坏性力量。

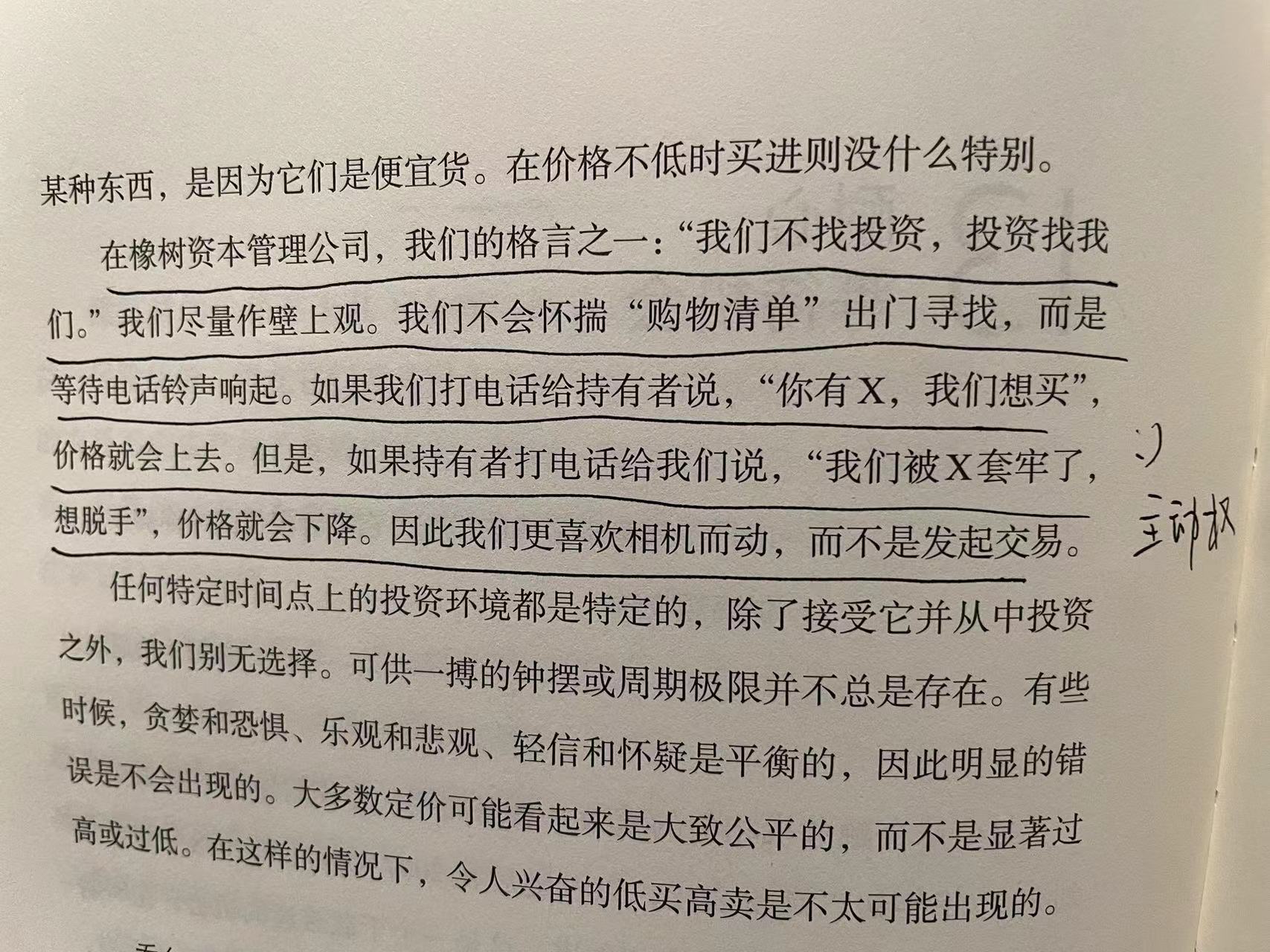

逆向投资

不合群,独树一帜,不随潮流,标新立异,这种行为是孤独并且令人不安的。

寻找便宜货

均值回归。

耐心等待机会

进行有效客户管理的关键总是在于----降低他们的期望。

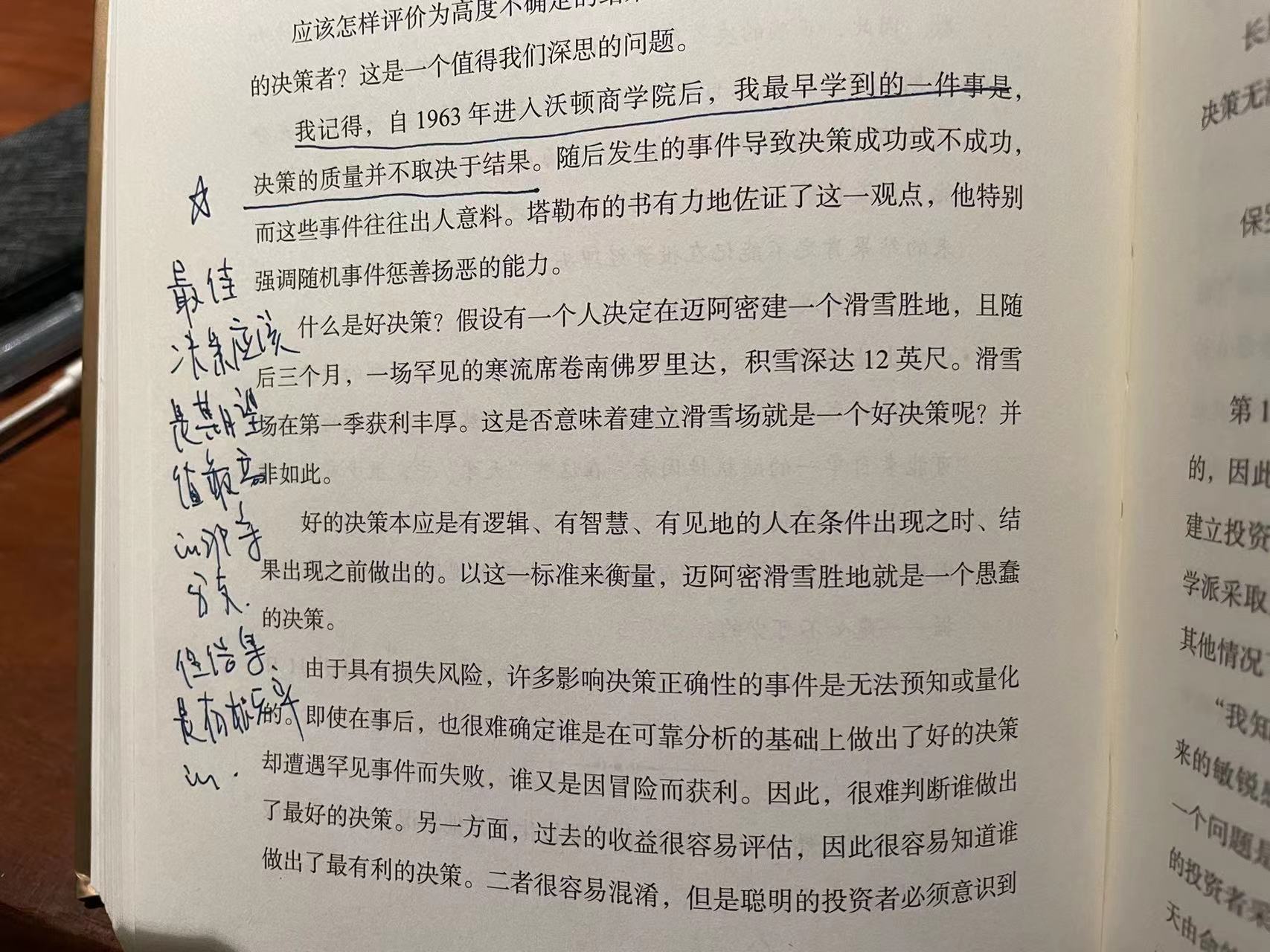

认识预测的局限性

正确认识自身

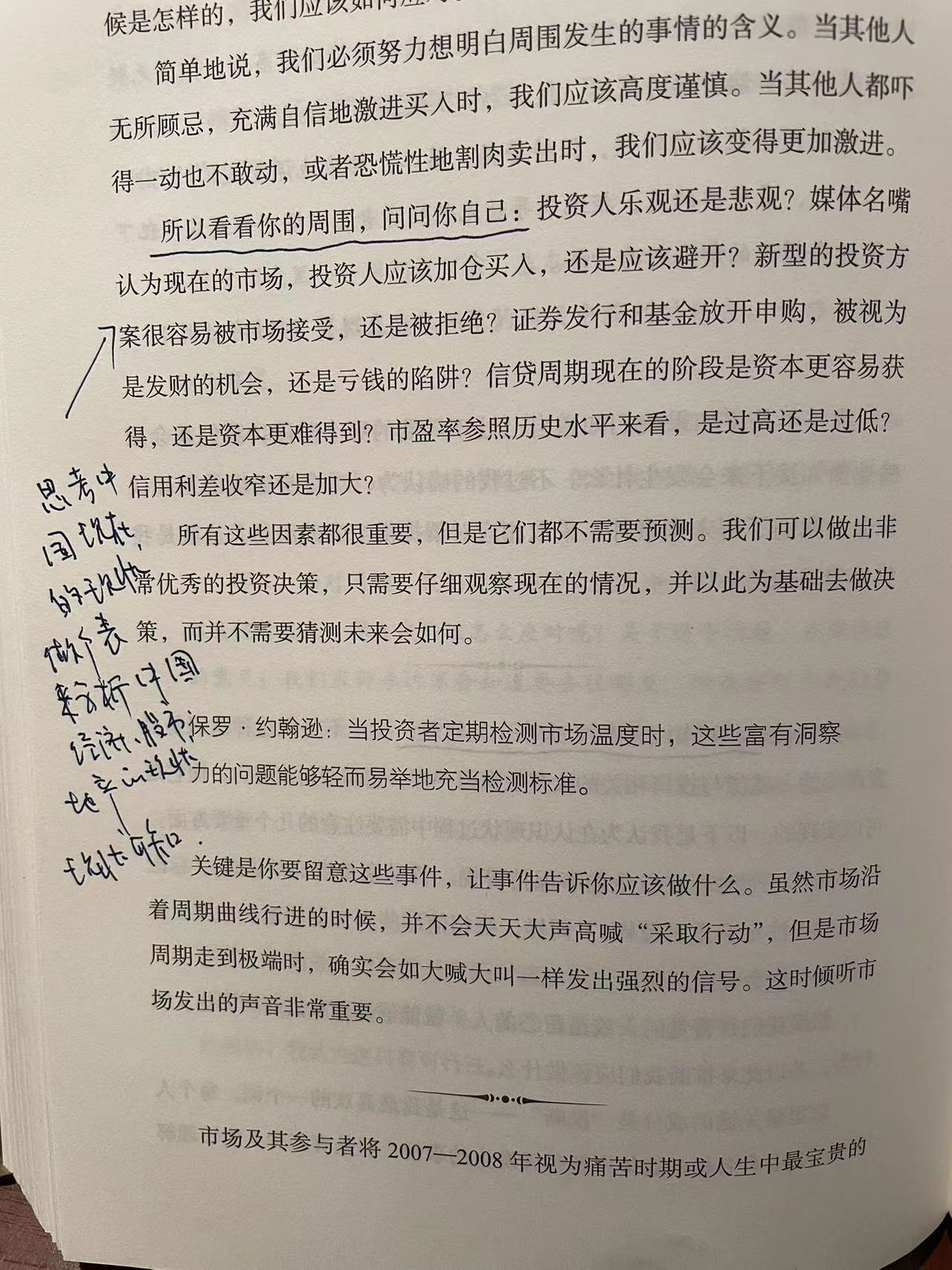

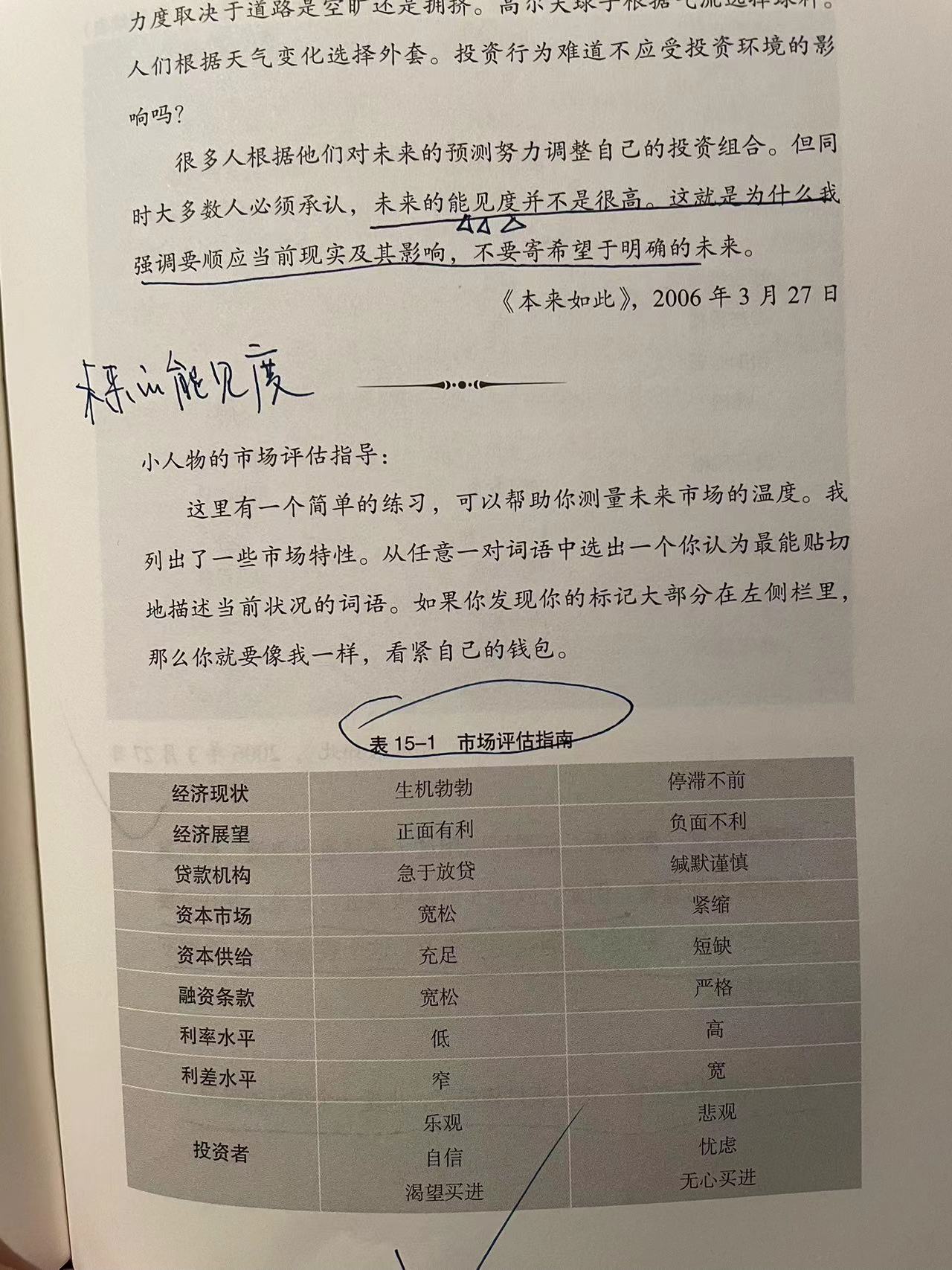

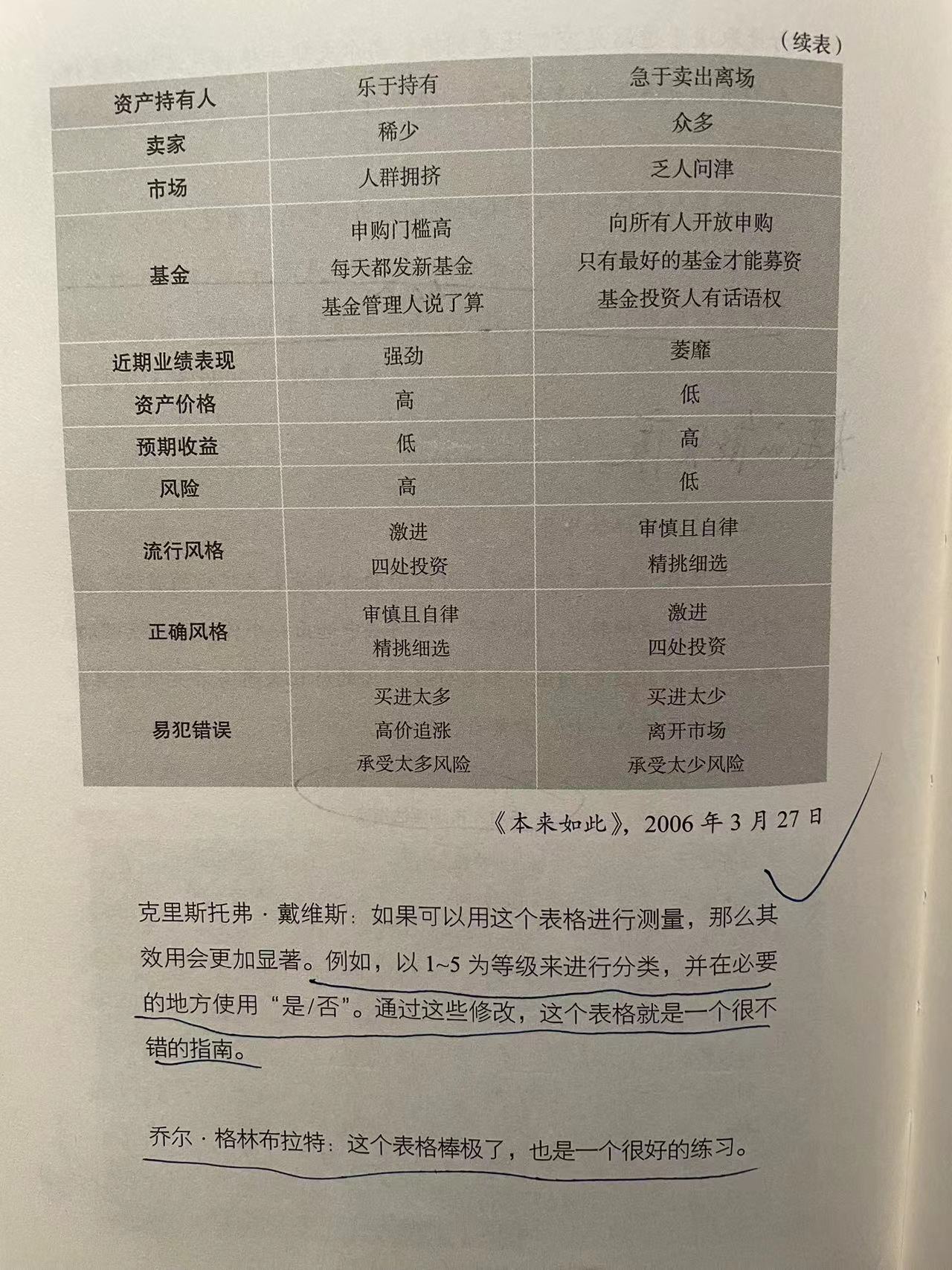

市场温度的测量

做个表???

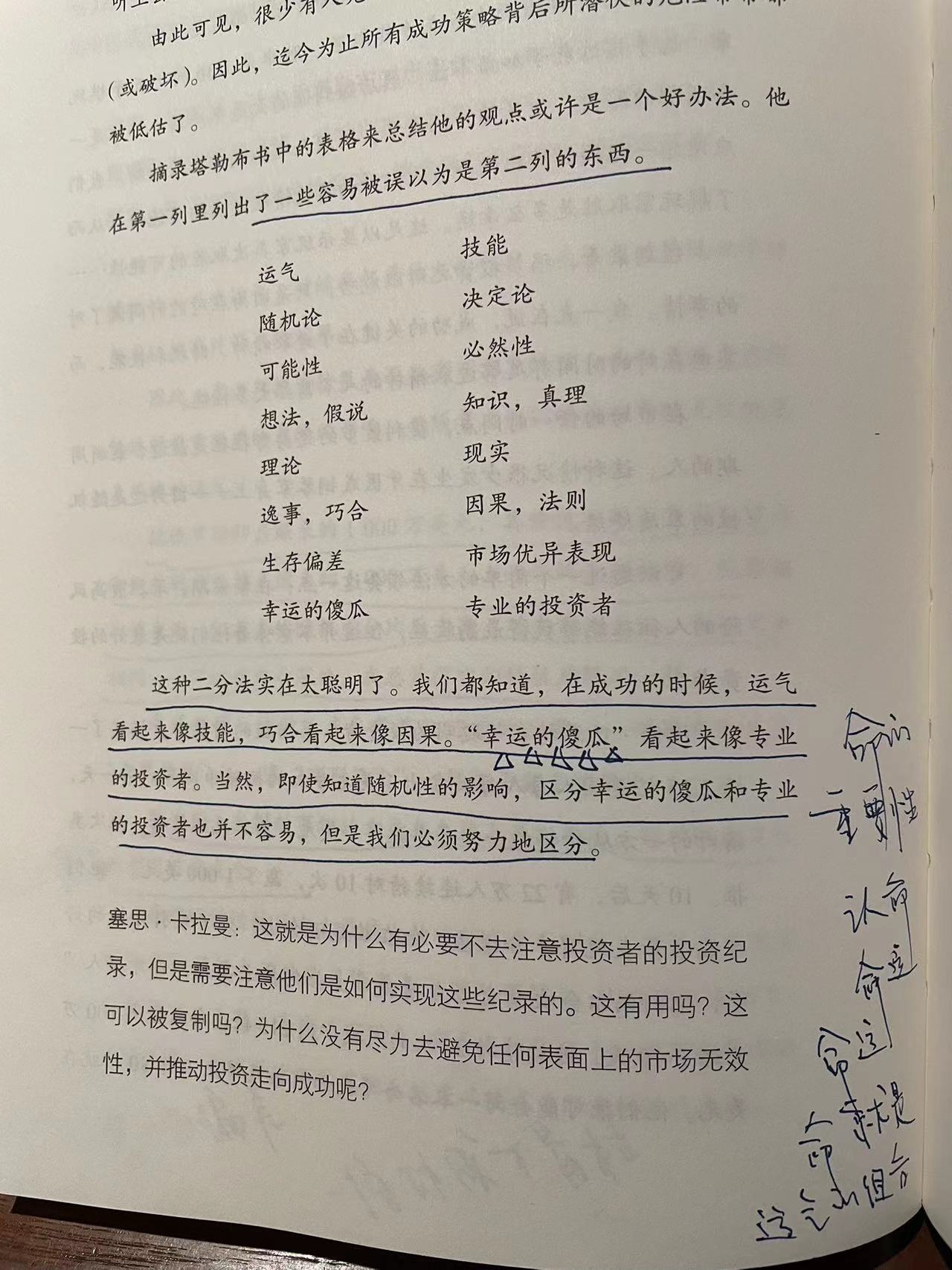

重视运气

运气的重要性:实力让你进入决赛,但运气决定了谁是冠军。

谋事在人成事在天。认命。

未然历史

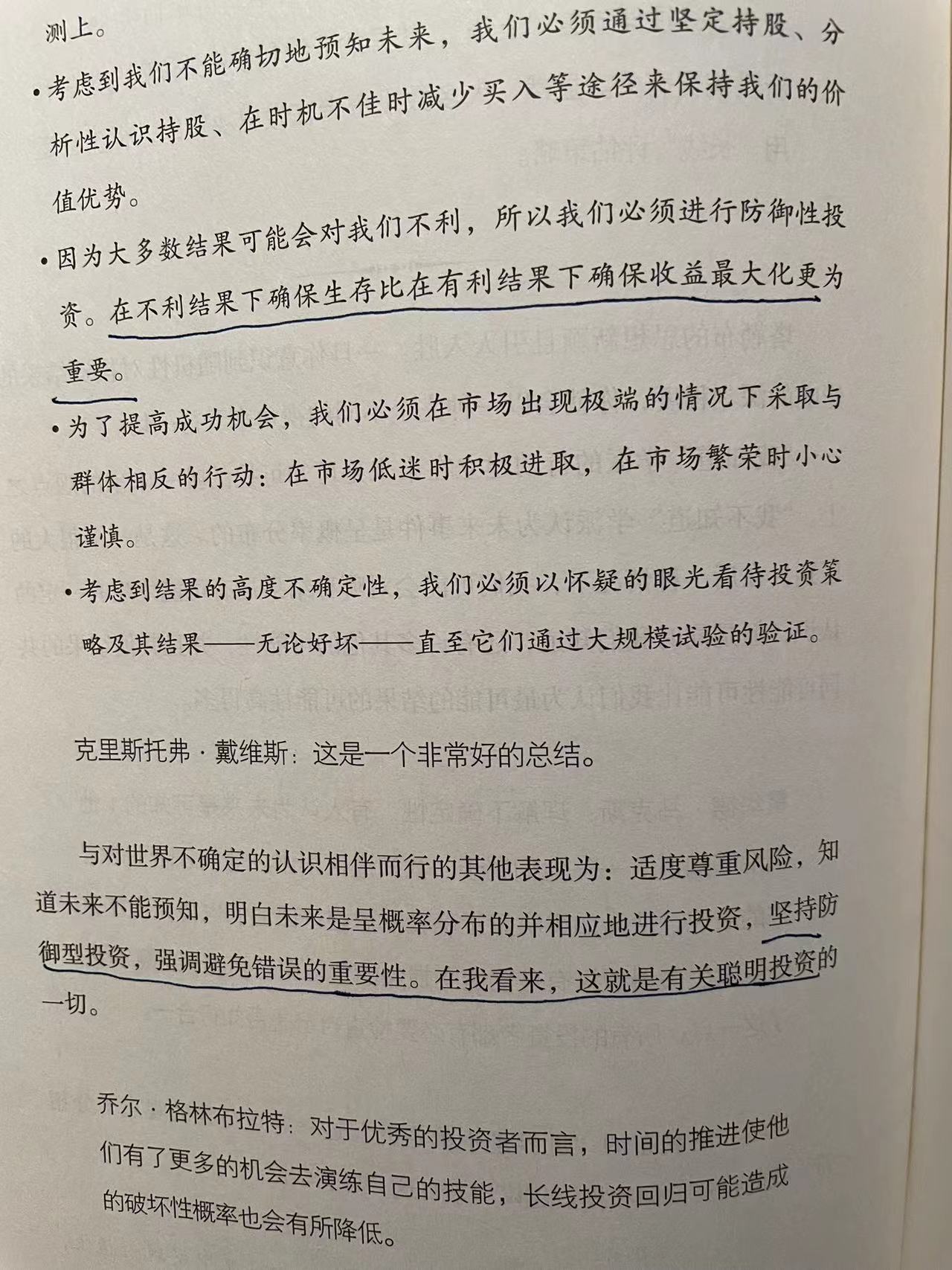

防御性投资

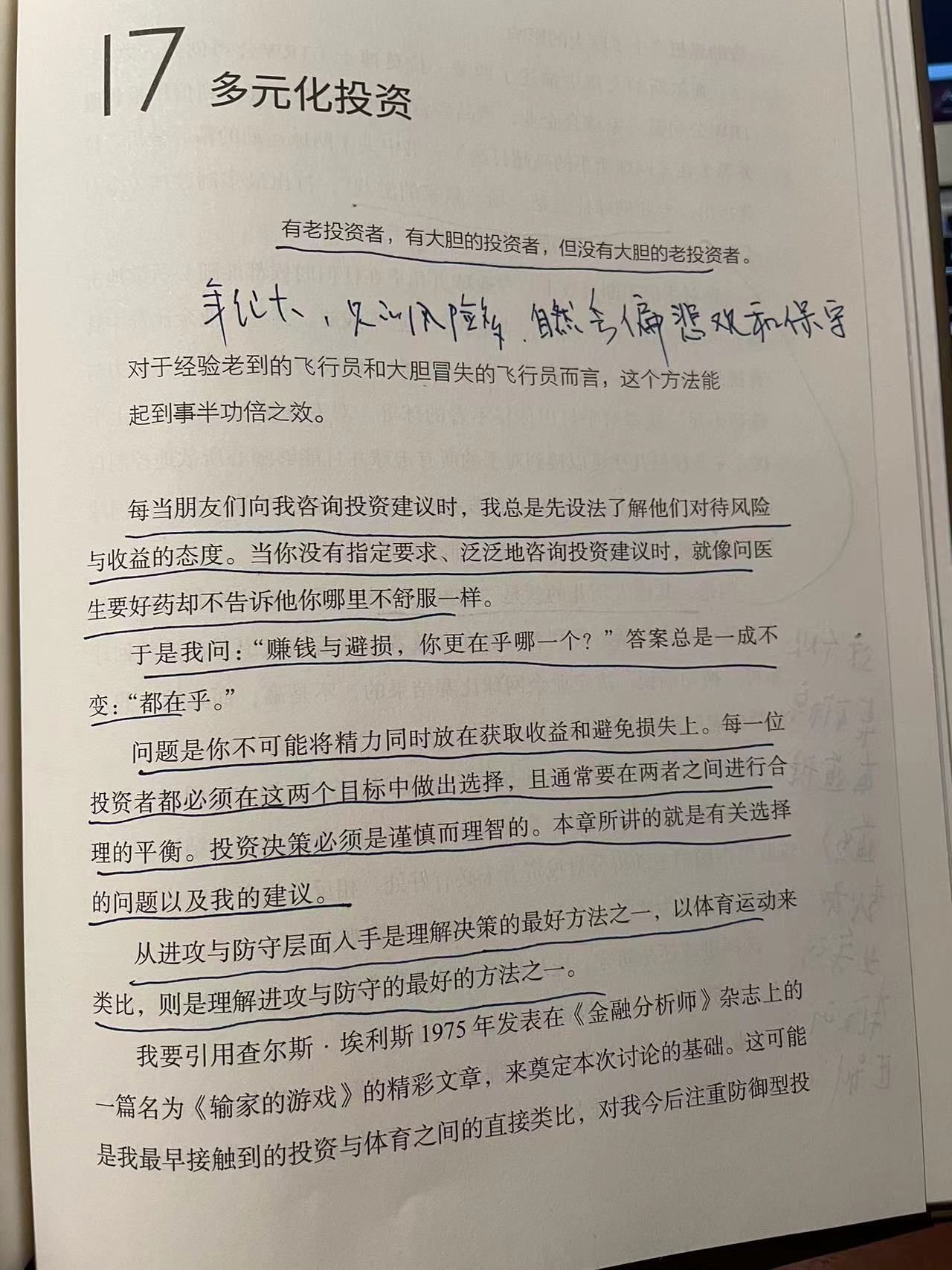

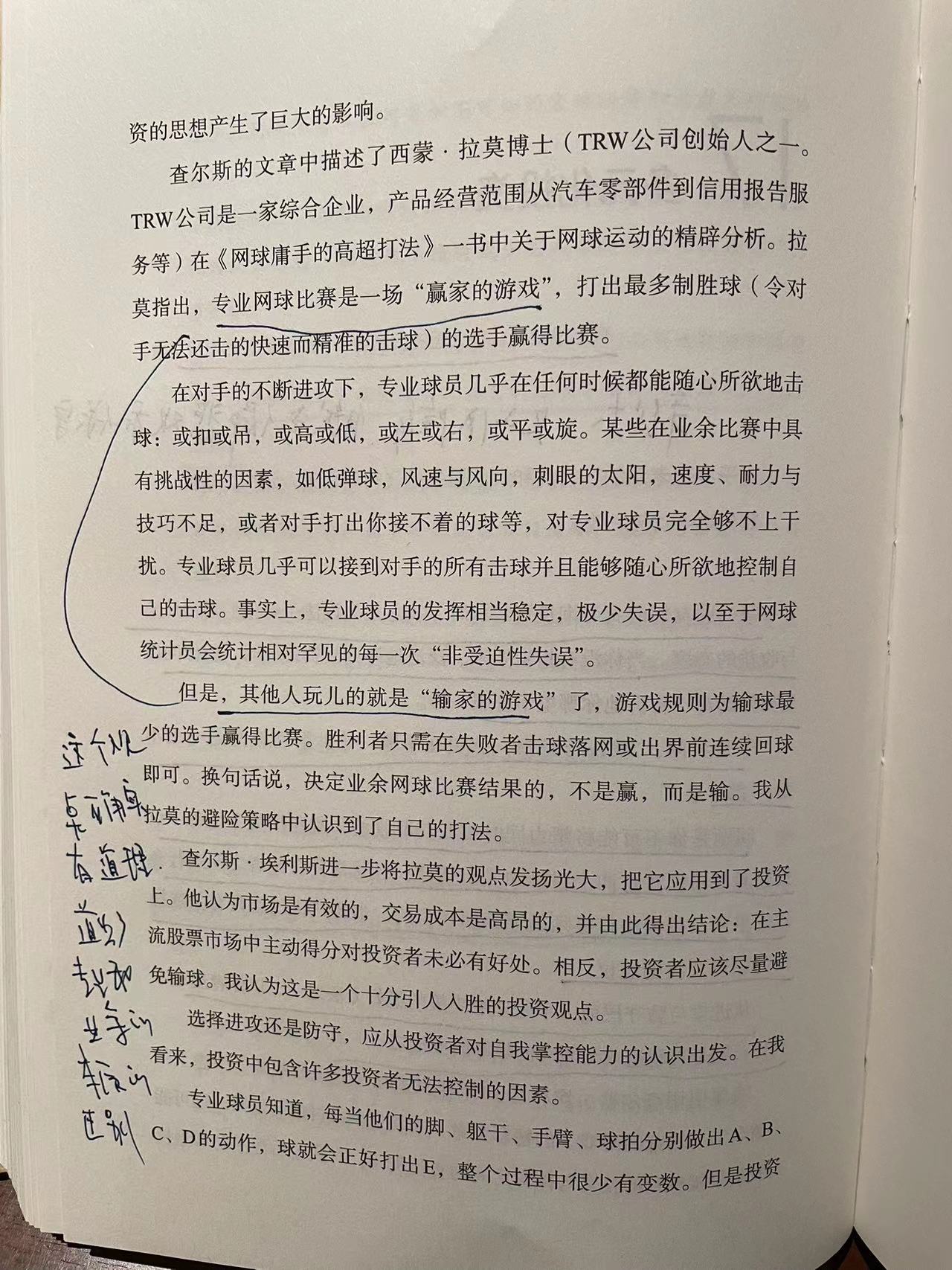

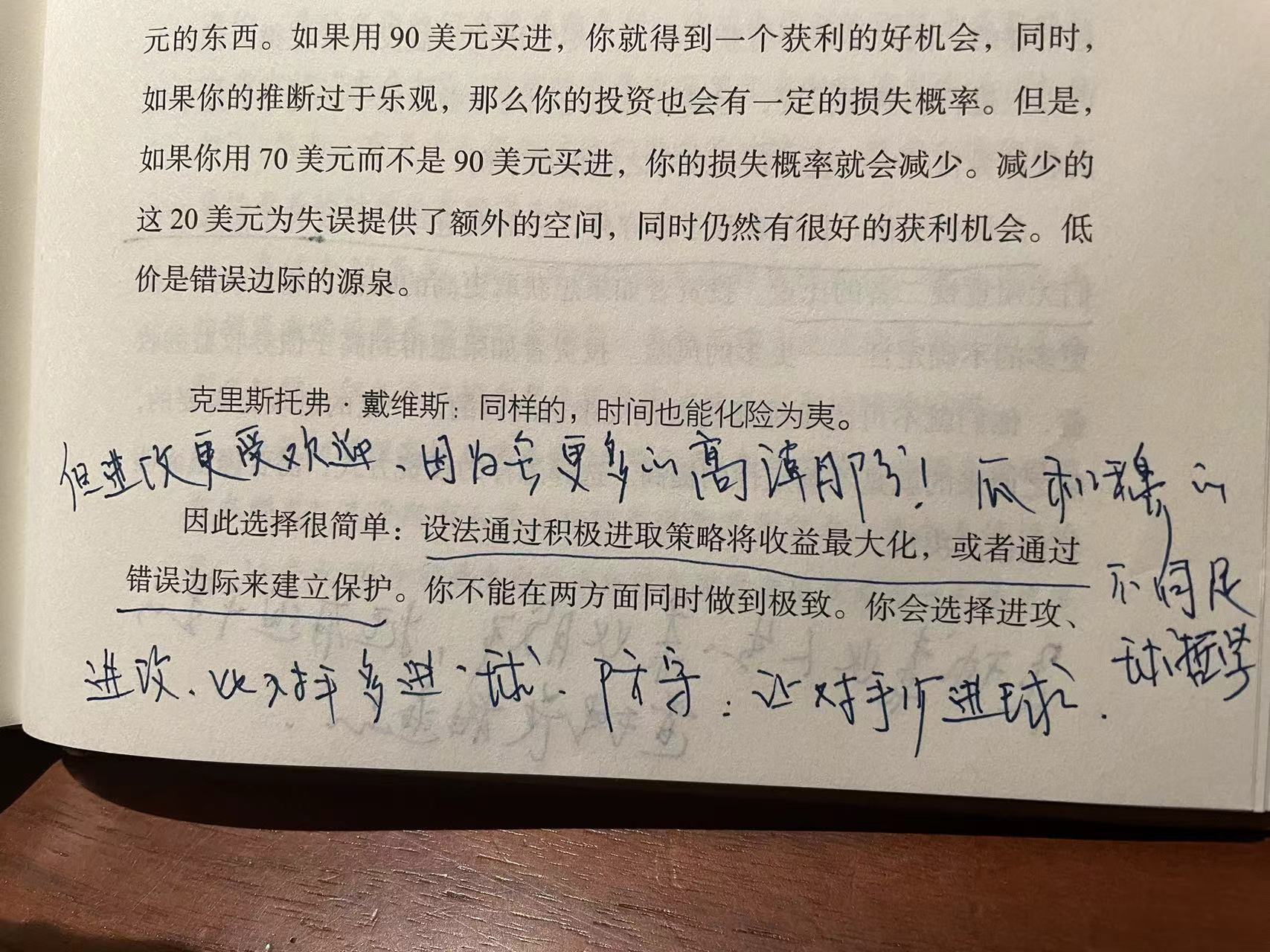

多元化投资

因此,防守----重点在于规避错误----是每一场伟大的投资游戏的重要组成部分。因为市场的不可控性,类似业余比赛。

避免错误

金融危机:黑天鹅事件+高杠杆

考虑极端事件的连锁效应

模型无法预测变化,无法预测异常时期。(模型就是随机性的方面,模型忽略了很多要素和细节,所以在随机事件面前,模型是无能为力的。)

增值的意义

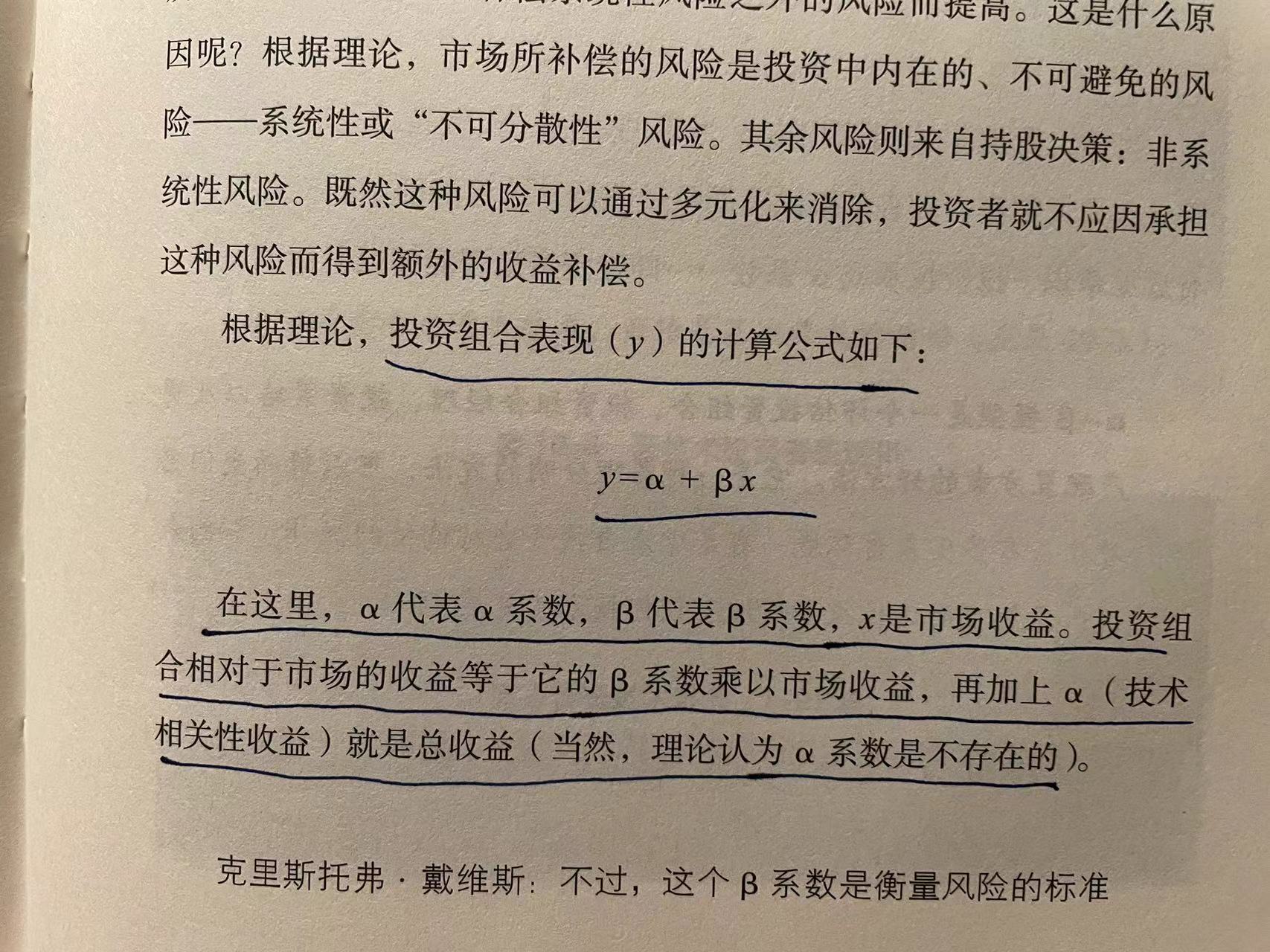

投资组合公式:

合理预期

伏尔泰:完美是优秀的敌人。

最重要的事

文章摘要

- 在你得不到想要的东西时,你得到的是经验;

唯一不变的收获是问心无愧。

- 最有价值的经验是在困难时期学到的。

逆境才会让人进步。

- 所有的投资者都战胜市场是不可能的,因为他们本身就是市场。

- 万物皆有周期,人生也一样。